共享的高里程车辆的影响

在接下来的十五年中,汽车和乘车共享对xEV市场的影响只会增加。今天已经有很好的机会,任何乘坐纽约市出租车或从优步或Lyft预订的人都会乘坐混合动力汽车。混合动力车提供了最佳的经济性,例如出租车,每年可以行驶50,000至75,000英里。(纽约市说,每个无处不在的黄色出租车每年平均行驶70,000英里。)

对于大多数出租车和其他共享车辆的所有者而言,MHEV和HEV已经是最具成本效益的选择。约有60%的纽约市黄色出租车车队已经是混合动力车。伦敦著名的一家黑色出租车制造商已经在一家英国工厂投资了3亿英镑,以生产伦敦式的混合动力出租车在欧洲销售。尽管混合动力车的购买成本更高,但大量使用意味着初始保费成本的回收期要短得多。每年70,000英里和纽约目前的天然气成本,出租车所有者平均三年内实现出租车价值对等。

BEV对于共享车辆所有者来说仍然过于昂贵,特别是因为这些车辆需要一个良好的行驶范围。(平均纽约市的出租车在9.5小时的班次里行驶大约110英里。)虽然通用汽车的Bolt,即将推出的特斯拉3型和日产Leaf等新款BEV每次充电已经达到200英里,但我们认为这是一个引爆点 随着电池价格的下降,将在2025年左右达到这一点,会使BEV在混合动力车方面具有经济竞争力。这可以显著提升BEV的销量和市场份额。用于汽车共享的自动驾驶汽车销售可能会带来更大的推动,因为它们可以带来双倍的经济效益:更低的运营成本和无需驾驶员(因而无需驾驶员成本)。 我们之前曾估计,城市交通革命带来的最大好处将来自于机器人出租车的广泛采用。(参见自驾车,Robo-Taxis和城市交通革命,BCG报告,2016年7月。)

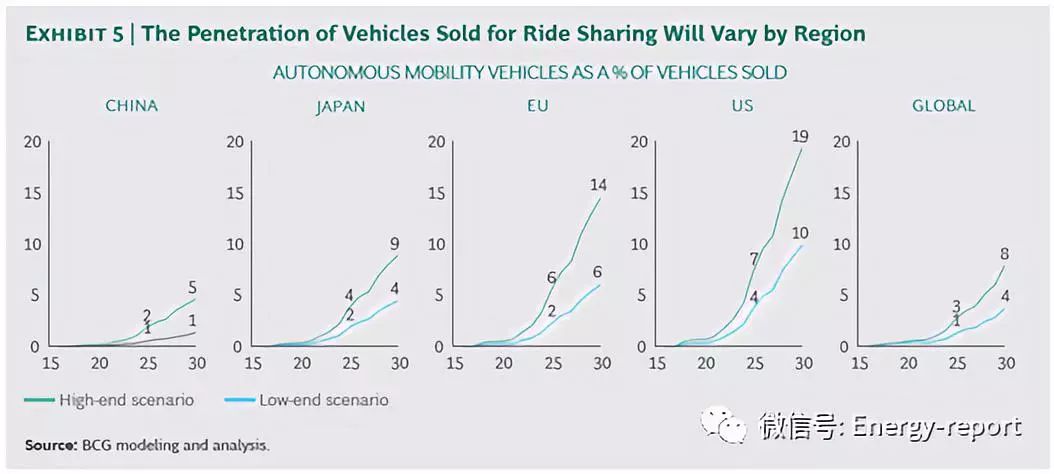

我们目前的研究表明,到2030年,乘车共享采用率在大型和超大型城市(人口超过100万)中最高,可能在40%到80%之间。同时,在紧邻市中心的大都市区,乘车共享渗透率将达到20%至40%。渗透率因地区而异,最常用的可能是美国(10%至19%)和欧洲(6%至14%)(见图表5)。因为所有这些共享汽车将在2030年之前通电-其中大部分都是完全电动的,因为这种分时移动可能会带来快速回报,这将大大提高电动汽车所宣称的新车销售比例。

影响电动汽车市场增长的其他因素

一些变量,如石油价格和补贴,将影响电动汽车市场的增长。例如,我们的基本模型假设油价稳定在每桶60美元。如果跃升至90美元,ICE车辆的全球市场份额将下降3.4%,BEV和插电式混合动力车的市场份额将增加1.5%。同样,如果政府要在2030年之前维持对BEV的现有补贴,那么xEV将获得近5个百分点的份额,而ICE车辆则会继续降低。但与电池成本下降以及AV和汽车共享的增加相比,这些因素的影响将会受到抑制。

监管变化的影响可能很大。在美国,特朗普政府已表示有意放松对ICE排放的监管,这将减缓混合动力车和BEV的采用。然而,此类举措的全球影响可能会减弱,因为OEMs仍需要在世界其他地方生产出售xEV。我们认为放松排放法规实际上可能会破坏美国设备制造商和供应商在全球市场上的长期竞争力,而这个市场显然正朝着更清洁的推进源转变。此外,更多的xEV将意味着对汽油的需求下降,这将有助于保持汽油价格下降-对消费者和其他经济部门来说都是一个福音,因为消费者将有更多的钱在其他地方消费。(见附文“排放标准悖论”。)

最大的长期变量之一是共享经济的影响。我们预计汽车和乘车共享趋势将遵循区域TCO,因此具有更高TCO的市场可能会更快地看到更多的汽车共享。 因为每英里成本的最大驱动因素之一是化石燃料和电力成本之间的差异,MHEV和HEV已经成为大多数出租车和其他共用车辆所有者的最具成本效益的选择。 到2025年,当电池成本下降使电力与石油相比每英里价格明显上升时,BEV显示出显著且快速攀升的优势。因此,乘坐共享有可能成为2025年美国等市场BEV销售的重要推动因素。

对OEM和供应商的影响

随着行业向混合动力车转变,而后转为全电动动力系统,OEM及其供应商将不得不平衡影响业务各个方面的复杂因素,从供应链到销售策略,以及世界各地的地区和市场。盈利能力的挑战将是巨大的,如果科技巨头继续在新兴的汽车市场中看到自己的机会,那么从中长期来看,竞争格局可能会变得复杂。

OEMs。对于OEM而言,最大的挑战可能是开发和管理合作伙伴和供应商的生态系统,以便与现有的ICE网络一起设计和生产混合动力车和BEV。原始设备制造商已经证明他们可以在新产品领域进行创新-日产的Leaf和通用汽车公司的Bolt就是两个例子-但大多数制造商正在追赶,特别是在BEV方面,他们需要与其他公司合作开发他们的xEV产品线。传统供应商是潜在合作伙伴的一种类型(尽管这些公司也需要提升他们自己的xEV),但是科技公司、软件设计师以及像Uber和Lyft这样的乘车共享公司另当别论,因为xEV的经济性是对共享车辆更有利。(许多原始设备制造商已经与技术导向的玩家达成交易或投资。)

随着技术的商业化,可以围绕自动驾驶汽车的设计、生产和销售,在一系列互补但不同的生态系统中成长。我们的研究表明,大多数消费者都希望汽车原始设备制造商在自动驾驶汽车开发中发挥主导作用,但许多消费者也将科技公司视为可行的竞争对手。 技术操作系统以及汽车动力系统都可以成为这些生态系统中心的焦点。

从中期来看,随着混合动力汽车占据更大的市场份额,原始设备制造商将面临在各种技术投资方式,数量和投资方面的艰难选择,特别是如果他们将混合动力视为全电动化汽车和卡车的过渡阶段。主要市场的混合动力汽车组合将使这些选择变得复杂。同样,与供应商的合作对于管理混合动力汽车生产至关重要。

业内许多人认为创新和差异化是一项日益严峻的挑战,特别是对于BEV而言,因为一个电池组的运行方式与下一个相同,而功率和行驶范围与尺寸大小相关。我们同意差异化仍然至关重要:消费者喜欢选择车辆及其属性,包括设计、性能和功能。特斯拉表明,BEV可以非常独特,特别是在高端市场。通用汽车、日产汽车、丰田汽车和本田汽车都将差异化的BEV和混合动力车推向市场,每个都有自己的吸引力。大规模设计和制造差异化,高质量的车辆是主要OEM擅长的,这将继续成为汽车制造商的基本能力。然而,BEV减少了车辆制造的进入门槛,因为他们使用比ICE车辆更公开的部件。公司需要确定哪些组件通过内部制造和哪些是商品来增加价值,并且应该外包给供应商。根据xEV的类型,各组成比例可能不同。例如,丰田正在制造自己的牵引电机。

管理生产战略需要准确预测监管要求、电气化成本下降以及消费者需求的增加,以便在适当的时间扩大xEV制造规模。随着xEV生产的增加,OEM需要与供应商密切合作,并管理围绕xEV的改进供应链,这些供应链与现有的ICE供应链一起工作。必须解决有关位置、组件类型和生产成本的问题。

销售策略将是另一个复杂的问题,特别是在2020年到2025年的过渡期。制造商需要确定最佳定价策略,以说服客户购买足够数量的xEV以满足法规要求,这可以通过激励措施,增加ICE车辆成本,或两者的某种组合。根据监管要求和消费者行为,销售策略将因地区而异。除非得到政府激励措施的支持,否则盈利能力将面临压力。

当然,还有充电站基础设施的问题以及谁来建它。我们预计原始设备制造商将别无选择,只能帮助开发充电网络,以克服消费者对电动汽车可以覆盖范围的担忧。事实上,有些人已经这样做了:特斯拉宣布计划将其全球充电网络规模扩大一倍,大众汽车已承诺建设约400个快速充电站,作为其在美国柴油排放结算的一部分。

供应商。这些公司需要自己计算哪些方面最能找到增值的机会。与原始设备制造商一样,他们需要谨慎管理投资时机和制造能力建设。他们还希望将自己定位为领先OEM的顶级供应商,因为对EV组件的需求开始呈现显着增长,并且潜在的新进入者看到了改变游戏的机会,无论他们是技术巨头还是创业公司。

一个开始的地方是随着xEV的产量增加以及ICE车辆的尺寸和复杂性下降而出现的组件组合的变化。关键决策包括哪些特定的xEV组件最具吸引力:差异化产品的最佳机会和高投资回报率在哪里? 这种吸引力是否因地区而异? 每个地区按成分需要多少投资? 而且,对于长期专注于ICE的供应商而言,投资新电力驱动相邻市场的理想策略(内部投资、收购或合资)是什么?

与此同时,供应商必须管理ICE组件改进和制造的盈利能力。即使对这些组件的需求下降,它们仍然对其OEM客户和满足法规至关重要。同样,ICE组件下降和xEV组件不断增长的区域差异将使决策变得复杂。