运营隐忧

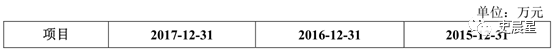

10. 产能不足:产能利用率 75%,募 98.6 亿投 24 GWh

2017 年年末公司产能规模为 16 GWh,其中三元、磷酸铁锂电池产能各为 8 GWh。

2017 年产量 13 GWh,产能利用率 76%,预计 2018 年将增长 50% 以上,现有产能无法满足需求。

募投 98.6 亿建设 24 GWh

本项目拟投资 98.6 亿元,建设用地面积为 385 亩,建成 24 条生产线,共计年产能 24 GWh,建设周期 36 个月,分三期达产。

11. 净利润 3 年 80 倍: 2017 年净利润 43 亿,扣非后 25 亿,或已见顶

宁德时代 2014 年仅仅实现营业收入 8.67 亿元,实现净利润 0.56 亿元。2015 年,收入暴增 6-7 倍,实现营业收入 57.03 亿元,净利润 9.5 亿元。2016 年,业绩再次翻了三倍,收入 149 亿,实现净利润将近 30 亿元。2017 年收入 200 亿净利润 43 亿,3 年利润翻了 80 倍!

什么是风口,这才是真正的风口!

但是,扣非净利润方面,2015 年 8.8 亿,2016 年 30 亿,2017 年下降至 25 亿(差距主要为出售普莱德股权收益),或已见顶,主要原因为毛利率持续降低。

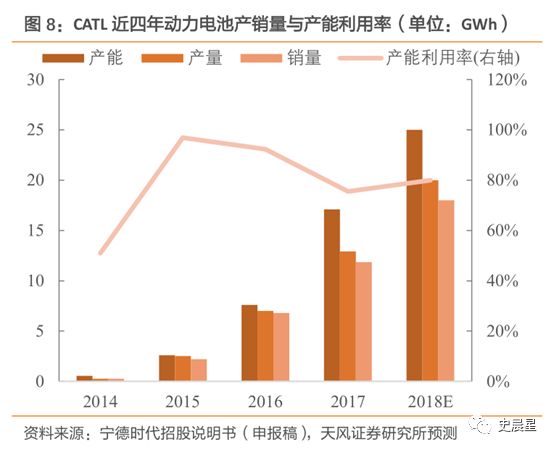

12. 毛利率或已见顶:业内第一,但 2017 年下降 7.4% 至 36%,动力电池价格下降幅度快于成本,高毛利率无法持续

同行业相比,公司毛利率高于市场水平,市占率持续上升。

受单价下降影响,毛利率由 43.7% 下降至 36.3%,下降 7.4%,由于价格下降幅度快于成本,预计毛利将持续下降,高毛利率无法持续。

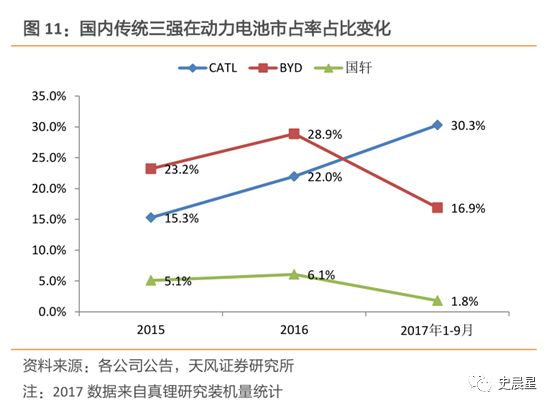

客户返利变相降低毛利率

公司与客户结合采购量、合作关系、市场开拓等方面因素协商具体返利条款,并与客户签订返利协议。

成本降低未能覆盖价格降幅

2015 年起,动力电池系统的销售均价趋于下降,由 2015 年的 2.28 元/Wh 降至2017 年的 1.41 元/Wh,累计降幅为 38.26%。公司动力电池系统单位成本,由2015 年的 1.33 元/Wh 降至 2017 年的 0.91 元/Wh,累计降幅为 31.78%。

直接材料占比成本分别为 78.60%、81.21% 和 83.75%,下降空间有限。

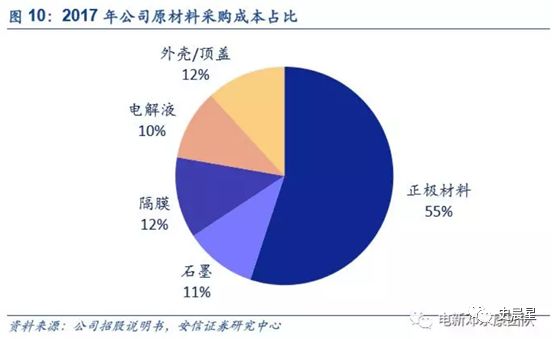

主要原材料包括正极材料、隔膜、电解液、石墨、外壳 /顶盖等,2017 年正极材料采购成本占总成本的 55.06%。

正极三元材料价格平均采购价格逐年升高,主要原因为碳酸锂价格的上涨,以及 2016~2017 年间钴金属价格的上涨。

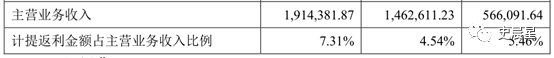

13. 上下游话语权持续增强:应收账款低于应付账款,应收承兑汇票低于应付

2017 年,宁德时代应付账款占成本的比例为 39.07%,高于 2016 年的 37.88%;2017 年,宁德时代应收账款占收入的比例为 34.06%,低于 2016 年的 49.17%;很明显,它对上下游的话语权,开始提升。

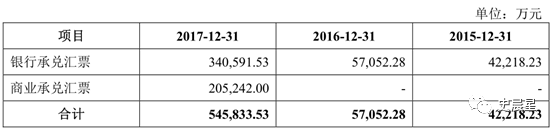

应收承兑汇票 55 亿

应付承兑汇票 88 亿元