二动力电池系统:毛利率如期下滑

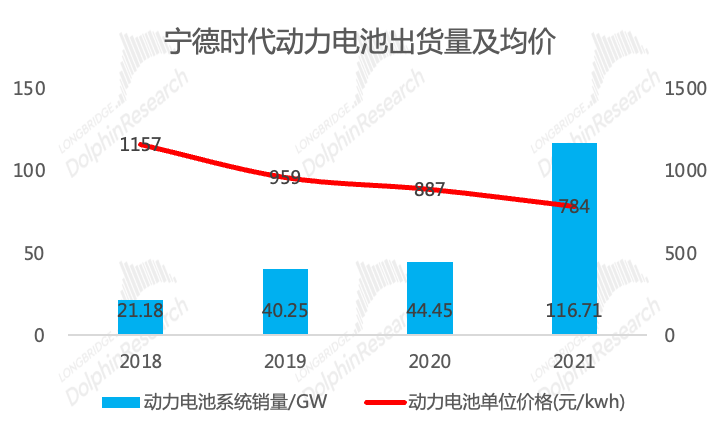

2.1 出货量:动力电池是公司主要收入来源,2021年公司动力电池销量为117GWh,同比增160%,明显受益于新能源汽车产销量高速增长和公司自身市占率的提升。

全球新能源汽车渗透率快速提升,中欧美三个主力市场在2021年均实现了渗透率的快速拉升,欧洲是渗透率最高的市场,美国的潜力还有待挖掘。

数据来源:中汽协、欧洲汽车制造商协会、美国汽车创新联盟、长桥海豚投研整理

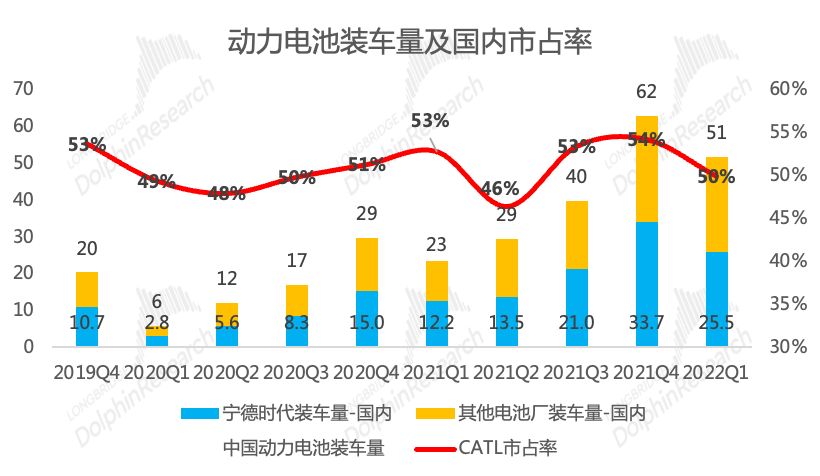

新能源车带动动力电池需求:2021年国内动力电池装机量81GWh,同比增143%;根据SNE Research的数据,全球动力电池装机量为296.8GWGWh,同比增102%,公司依旧领先于LG化学,保持全球地位的行业地位。

公司不仅享受行业发展增速,市占率更是高位提升:2021年,公司国内市占率52%(同比提升2pct),以一打十;全球市占率32.6%(同比提升6pct),拉大了与位居第二/第三的LG新能源/松下的差距。

2022年一季度:2022年一季度情况来看,公司国内市占率有所下滑,份额主要被位居国内二线的比亚迪占据,比亚迪动力电池市占率的提升主要受自家车辆爆销带动。从绝对出货量来看,宁德时代一季度动力电池出货量不错,不确定性主要在于产业链成本带来的盈利波动。

数据来源:中汽协、海豚投研整理

数据来源:动力电池产业创新联盟、海豚投研整理

数据来源:SNE Research、海豚投研整理

2.2 收入:量增价降,产品涨价和成本压力在2022年的体现将更明显

2021年公司动力电池业务创造营收915亿元,同比增132%,收入增速低于销量增速,出货单价同比下滑,符合新能源汽车长足发展的趋势。

另外公司出货均价的下降也与磷酸铁电池出货占比提升有关,2021年6月公司与特斯拉签订供货框架协议,主要供应磷酸铁锂版本车型的动力电池,而特斯拉无论从绝对销量还是从增速来讲,都是整车厂中表现数一数二的。

公司产品价格和原材料采购成本滞后于市场跟踪的现货价格,2021年在动力电池涨价传闻中,公司始终坚定回应“不跟”,新能源汽车想要去的长足发展,动力电池必须继续将本。但上游原材料价格“芝麻开花节节高”,在2022年新一轮产品定价中,公司产品价格和采购成本才真正跟上了市场现货价格的趋势,公司因此承担了更高的成本、同时也上调了电池价格。这也是市场关心公司一季度财报、传闻公司成本传导不及时而损失利润的原因。

数据来源:公司公告、海豚投研整理

2.3 毛利率:成本压力未能及时传导,毛利率受损。

2021年公司动力电池业务毛利率22%,同比下降5个pct,2021年下半年已经下滑至21.5%。尽管公司已经具备较强的产业链话语权,但上游原材料更大的供需缺口导致公司毛利率下降。

2021年公司电池成本中原材料占比已经从2020年的78%提升至2021年的84%,制造环节提供的附加值并不高,由此透露出锂电池产品自身决定了行业制造壁垒不会很深。

海豚君在宁德时代的深度文章中曾说到过,动力电池先拼技术,后拼成本,公司非常重视产业链的深入布局,除了在整个电池产业链供需偏紧的时候保持自身供应链的稳定可控,另一方面也是为了公司长期的成本考量,从而构筑壁垒。

2021年上半年,公司先后与德方纳米、富临精工、天赐材料、永太科技等达成合作关系,供应链得到进一步稳固。

数据来源:公司公告、海豚投研整理