03

供应链迎2.0时代

很多东西,短期内是很难改变的。

SK Innovation首席执行官Kim Jun曾经给出一组数据,美国的电池短缺至少将持续到2025年,当下的电池产能远远不能满足实际供应的需求。根据他的从业经验,建造一个符合标准的动力电池生产工厂,把选址规划、建设和设备调试等流程算进去,需要30个月左右。

目前,美国在年度锂产量方面排名世界第六或第七位,和电池工厂相比,启动和运行锂矿项目需要的时间更长久,如果没有政府和监管机构的介入,甚至高达五到七年的时间。

但是,办法总比困难多。

第一个变化,是本地化生产。

从长期看,工厂的本地化对减少电动汽车制造的碳足迹、以及避免地缘政治方面的风险至关重要。正因为此,越来越多的汽车制造商和电池供应商,逐渐倾向于在北美建立工厂。

现阶段,绝大多数电池产品的锂,来自南美、澳大利亚和中国,且加工环节大多都在中国完成。这意味着,原材料的开采、加工和装配都必须跨越大半个地球,互相协调,繁复的工序,也产生了很多烦恼。

新冠疫情改变了大家的心态,即不要只追求最便宜的原材料或零部件来源,需要综合考虑整个供应链的弹性和销量,当然,这背后意味着更多的资本投入。

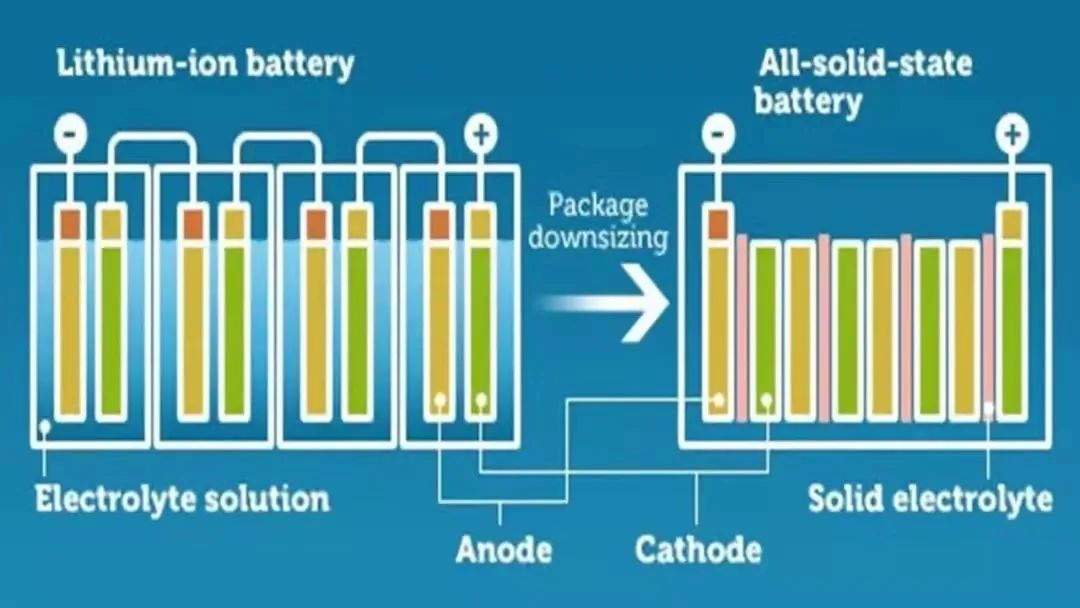

第二个变化,是加码固态电池。包括丰田和大众在内的汽车制造巨头,都在努力寻找改进锂离子电池的潜在方式,最终,他们都选择了在固态电池上投入巨资。

第三个,是汽车制造商的行动。

今年7月,通用汽车宣布进军锂矿产业,宣布与自己战略投资的加州锂企业Controlled Thermal Resources(CTR)进行商业合作,以确保从靠近加州与墨西哥边境的萨尔顿海(Salton Sea)获得低成本的锂矿资源。

通用把该项目取名为“地狱厨房”(Hell's Kitchen),预计到2024年,该项目开采到的原料将用于在美国生产的电动车型,产量可以达到6万吨,约满足生产600万辆电动车的用量。

这也意味着,未来几年,CTR极有可能成为美国最大锂电池生产商,约是竞争对手美洲锂业公司(Lithium Americas)内华达州开采规划产量的两倍。

在此之前,我国的长城汽车和比亚迪都曾投资过锂矿生产商,但迄今为止,还没有传统汽车制造商像底特律的通用一样积极,直接投入锂矿开采过程。业界普遍认为,通用直接参与锂矿开采,或将以供应链重组的先锋角色,影响到更多的汽车制造商启动相似的结盟计划。

但最大的现实是,碳酸锂、氢氧化锂以及电解液等动力电池核心原材料的价格,仍在当下不断飙升,且直接将动力电池的制造成本推高约四分之一左右。我们的整个产业链,依旧在原材料的瓶颈中经历反复的波动。

在芯片荒的一片哀鸿里,人们似乎总容易忽略电池荒的严重性,直至何小鹏们们蹲守在宁德时代的门口,人们在感叹“缺电池,猛于缺芯”的同时,也不得不感叹宁德时代们的眼量之长远,谋局之超前。