一个板块出现几家头部公司涨停很常见,但几乎整个板块都实现涨停的情况却极为罕见。这种罕见情况就发生在前几天的锂电板块。3月11日,新能源车电池ETF、锂电池ETF单日涨幅都在10%以上,市面上最主要的10支电池ETF单日涨幅都在7.9%以上。

锂电狂飙的导火索是一句话和一个报告。一句话是指,黄仁勋认为,“AI的尽头是光伏和储能”。一个报告是值大摩重新看好中国锂电头部公司。两则消息一同提振了投资人对锂电板块的信心。

实际上除了消息催化,锂电基本面也在反转。整个2023年,锂电产业链都处于去库周期。但进入3月份后,锂电排产指引强劲,国内TOP3企业排产同比增速均在29%以上,环比增速均在38%以上。

虽然排产指引强劲,但锂电的增长机会仍然只属于头部企业。本文持有以下观点。

1、锂电保住了盈利能力。2023年车企价格战加剧,市场担心车企打价格战影响锂电池利润。但从结果看,锂电头部企业毛利率均实现逆势增长。逻辑在于,锂电池将价格战压力转嫁给了上游企业,同时锂电规模降本的作用超预期。

2、锂电有望告别去库周期。3月份,全球主要电池企业排产合计82.08GWh,环比增长38.74%。头部企业产能利用率也从不足6成恢复到7成左右。这很大程度上源于新能源汽车销售出现淡季不淡的特征以及碳酸锂止跌回升刺激了下游囤货。

3、增长机会只属于头部企业。锂电产能过剩仍然存在,产能过剩造成锂电价格战,部分中尾部企业的成本跟不上价格战,至今仍处于停工状态。头部企业借此机会再次实现了市占率大增,宁德时代2月份市占率已重回50%。

/01/多支ETF涨停,锂电强势反攻

A股从今年2月开启大反弹以来,锂电板块一直中规中矩,板块涨幅一直紧跟着大盘涨幅。但近期以来,锂电板块出现了强势暴拉。

板块内有几个头部公司涨停并不奇怪,但锂电几乎是整个板块都出现了涨停。3月11日,新能源车电池ETF、锂电池ETF单日涨幅都在10%以上,市面上最主要的10支电池ETF单日涨幅都在7.9%以上。

引爆锂电板块的是1句话和一份报告。周末,市场上流传了一则小作文,英伟达创始人黄仁勋提到,“AI的尽头是光伏和储能”。虽然至今市场上也没有确认黄仁勋到底说没说这句话。

但AI带来锂电需求提升仍有一定的逻辑支撑,大模型带来了庞大的电力消耗,de?V?r?i?es在论文中估计,到2027年,整个AI行业将每年消耗85到134太瓦时,人工智能的电量消耗可能占到全球电量的一半左右。

如此激增的电量使能源系统难以应对,奥特曼、马斯克也在更早的时候提到AI将从算力短缺进入到电力短缺。而锂电可缓解AI电力紧张。逻辑在于,全球电力的增长来自光伏等新技术,但光伏又受光照影响发电量不稳定,因此要搭配锂电池使用,通过对锂电池进行储能来实现电力的稳定供应。

如果说,AI带来用电量激增拉动锂电池需求,为锂电板块的未来画了一个大饼。那么,大摩对国内锂电行业的改观,则为现在的锂电板块打了一阵强心剂。

3月10日,摩根士丹利发布报告,将宁德时代的评级上调至“超配”,并设定目标价为210元人民币。而截至3月8日,宁德时代收盘158元/股,大摩给出的210元/股目标价整整高出32%。摩根士丹利分析师指出,宁德时代作为全球领先的电池制造商,受益于电动汽车市场的快速增长和电池需求的攀升。

大摩看好的逻辑,并非是基于AI带动锂电池需求增长的远期预期,而是锂电池板块现在已经有了基本面的改观。

/02/锂电保住了盈利能力

2023年车企开打价格战,很多投资人担心下游车企价格战会压迫锂电池降价,使锂电池出现盈利能力下滑的情况。

但从实际情况看,锂电保住了盈利能力。2023年前三季度,宁德时代毛利率同比增加了3个百分点,亿纬锂能同比增加了0.9个百分点,国轩高科毛利率同比增加了2.8个百分点。

锂电盈利能力逆势增长得益于把降价压力转嫁到上游,以及规模优势压低了成本。

具体来说,车企价格战确实迫使了锂电池企业降价。车企价格战后不久,蜂巢能源推出了10%降价计划,国轩高科和欣旺达也开始跟进降价,电池价格一度跌至历史最低水平。虽然价格下降了,但锂电池厂商能够顺利截流住利润,把成本压力转移给上游。

2023年全年,电池级碳酸锂均价从年初的52.5万元/吨一直跌至年末的10.3万元/吨,年跌幅达到80.38%远高于动力电池的价格跌幅。另据东莞证券数据,2023年上半年电池产业链中正负极材料、电解液、隔膜等原材料企业因为降价,毛利率下降幅度在7%-14%不等。

锂电池能把压力转嫁到上游是因为上游产能过剩的程度高于电池。根据WIND数据,上半年电池产业链整体的存货周转天数为95.7天。而宁德时代,亿纬锂能等动力电池厂商的存货周转天数分别为76天、78天。动力电池厂商存货周转速度更快,一定程度上说明其库存压力更少。考虑到,锂矿等上游资源经过开采后已经丧失了稀缺性,上游利润有望进一步向锂电池厂商转移。

除了产业链利润的转移,锂电池的规模降本也超过预期。举个例子,宁德时代投资的第二代产线将比第一代提升3-5倍的产出效率,每GWh的资本开支成本有望实现40%的下降。

新产线带来效率提升和成本下降固然有技术进步的原因,但还有一个不可忽视的因素是规模,新产线容量是当前生产线的3-5倍。但用一条超大产线代替若干条产线时,设备的摊折成本会更低,用到的人员也相对更少,从而多方面降低企业的生产成本。

保住盈利后的锂电也即将迎来新的补库周期。

/03/只属于头部企业的补库周期

从2023年开始,锂电行业经历了一年多的去库周期。但目前从企业排产的数据的看,锂电池去库周期即将结束。

根据自媒体“数说新能源”数据,3月份,全球主要电池企业排产合计82.08GWh,环比增长38.74%。国内TOP3企业排产同比增速均在29%以上,环比增速均在38%以上。在行业排产增速转正前,头部企业的产能利用率已经有所恢复,如宁德时代产能利用率已经从2023年上半年的60.5%提升到2023年三季度的70%左右。

锂电排产重回增长有两个原因。一是,碳酸锂价格反弹刺激了下游囤货。近俩月碳酸锂价格已维持稳定在每吨10万左右,最近还小幅上行到了11万元。部分下游企业开始出现了囤货行为。

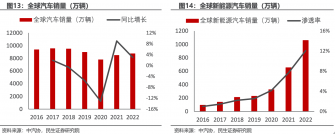

二是,进入2024年后,新能源整车厂开启新一轮价格战,新能源车销量表现出“淡季不淡”的超预期表现,根据中汽协数据显示,1至2月,我国新能源汽车产销量达125.2万辆和120.7万辆,同比分别增长28.2%和29.4%。汽车销量超预期刺激了锂电池需求。

虽然,碳酸锂的触底回升以及新能源车销量超预期,使行业出现了阶段性的补库存。但排产增加的红利只属于头部公司。从整个行业的供需情况看,目前锂电仍属于产能过剩的状态。按照东吴证券分析师曾朵红的说法,2024年全年锂电有效供给1900GWh,需求近1300GWh。

产能过剩造成的锂电价格战,已经使行业洗牌的清洗对象从尾部动力电池厂商转变为腰部动力电池厂商。

尤其具有代表性的是,成立近15年的老牌动力电池厂商捷威动。其曾以“2025年冲击100GWh动力电池产能”、“成为全国动力电池市场装机量前三”为目标。但如今却完全淡出了动力电池市场,由于难敌价格战的压力,至今仍处于停工状态。

当中长尾厂商被持续出清时,头部公司份额也将进一步增加,今年2月,宁德时代国内市场占比同比提高11.4个百分点到55.16%,久违的重返了市占率50%以上水平。当吃掉越来越多中长尾企业份额后,头部企业排产增加的趋势有望长周期的保持。

以此来看,虽然行业排产重回增长,但锂电池的市场分化仍在加剧,能享受到产业回暖红利的依然只有头部企业。

原文标题 : 排产转正,锂电的拐点到了?