“2023xEV电池技术论坛暨2023新能源光储充融合产业大会”上,NE时代创始人曾丽平以《新能源汽车动力电池市场和未来趋势》做了主题报告,报告为两个部分,第一部分主要介绍中国新能源汽车动力电池市场现状,第二部分主要分析动力电池未来市场趋势及应对策略。

关于中国新能源汽车动力电池市场现状。

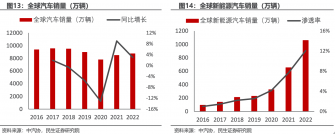

中国作为最大的新能源乘用车市场,截至2023年8月,渗透率已经达到33%,远超西欧和北美市场。全球动力电池市场中,中国电池企业占据近70%市场份额,日韩企业30%,其中CATL和BYD占比近53%,在中国市场份额近75%。

应用层面,中国乘用车市场LFP电池的出货量显著增加。目前在300km以下87.7%的车型已搭载LFP,300-600KM的车型搭载比例接近60%;600KM以上车型,比亚迪大规模切换LFP电池。未来,随着蜂巢龙鳞甲等电池推出,LFP搭载比例可能会上升。

电芯产品上,头部车企中,特斯拉和比亚迪搭载的电芯完全定制,与其他车企产品都不一样,具备自行定义产品的能力。L148、L200产品基本是泛用化的尺寸,欧盟最早开发出来,宁德时代生产,推给整车厂应用。很长时间里,整车厂不具备开发能力,产品定义的主动权在电池企业手中。

电量分布上,EV车型带电量以40-70kWh为主,50-60kWh应用最普遍,PHEV中10-20kWh搭载量最多,增程则是在40-50kWh左右。

PACK层面,目前64%为OEM自制或关联企业自制,这一部分未来的份额会越来越多。

关于电池未来市场趋势及应对策略。

趋势一,未来几年新能源汽车的增长更多在混动,可能导致动力电池的增长需求不如预期。动力电池企业疯狂扩产,远超实际需求。NE时代保守估计,2030年BEV车型电量需求在1TWh左右,激进一点增加50%,也就1.5TWh,这与电池企业动不动就几百个GWh产能扩张的规划,出入很大。

趋势二,纯电动汽车的盈利性挑战主要是因为成本过高,而动力电池是成本的最大头。在当前车企降价保市场的形势下,动力电池降本是未来的主旋律。今年很多车企在市场和利润上,选择了前者,车企亏本卖车,电池企业进一步承压。从新技术、平台化和标准化、产品开发周期优化、市场扩张等等角度配合供应商降本,是车企目前的一些降本方向。

趋势三,为了摆脱对电池厂的高度依赖,增强自身在电池成本的话语权,车厂开始逐步自建动力电池供应链,从Pack到电芯甚至到上游的锂矿。

趋势四,整车布置层面,车企将逐步加大对电池系统的资源倾斜,CTC、CTB趋势明显。

趋势五,车企和电池企业在通过高度集成化的系统方案,进一步提升空间的利用率,一些新的电芯尺寸也会随之出现,逐步替代一些现有泛用化的尺寸电芯。从最早的模组,小模组,到大模组,到CTP、CTP1.0、2.0、3.0方案,都是为了提升系统化集成效率,降低成本。以往欧美企业主导,如今中国本土企业主导。

趋势六,随着系统成组效率的提升,低成本的LFP材料仍是xEV市场的主流。NE时代研究院内部做过一个假设,以一辆A级车(SUV车型情况有差异)为例,使用CTC方案,电池包可利用空间为320L,电池效率从40%到70%,体积利用率75%(理想状态)的情况下,LFP电池包可做到90kWh,长续航车型基本不需要三元电池,LFP完全够用。

趋势七,800V车型的布局导致快充电池需求增加,但4C快充电池容量较低。未来对快充和续航都有要求的高端车型可能会使得高能量密度的材料得到应用。

趋势八,超快充和新的安全标准对电池热管理、热安全等相关技术应用提出了新的挑战。电芯内部短路之后五分钟内无明火的标准,后续可能会有更严格的要求。如果超快充及安全标准趋严,电池热管理、热安全上会有新的诉求、新的技术、工艺、新的材料应用。

趋势九,电池企业积极布局海外以配合全球海外新能源市场。车企目前都在积极出海,不管是在海外建车厂,还是产品直接出口到海外,大家都希望能够卷向全球。我们可以看到中国的新能源汽车确实有非常大的优势,在技术快速应用领先、成本方面有优势,所以这几年大家开始出海。这样的情况下,我认为动力电池企业需要配合整车厂一起走出去,走向海外。

趋势十,日韩持续加注全固态电池的研发,2030年前可能会技术突破商业应用。

原文标题 : NE时代:动力电池市场现状及十大趋势解读