据财联社报道,近期传言在3月28日南昌锂会间隙的闭门会议中,中国主要锂生产商(包括赣锋锂业、天齐锂业等)同意将每吨碳酸锂的底价定为25万元,以减缓电池原材料价格的暴跌。

报道称,据多方确认,南昌锂会闭门会议确有举办,但赣锋锂业相关人士回应表示,经过内部核实,并不存在该环节或讨论。赣锋始终坚持产品价格应由市场决定,绝不会主动控制价格影响市场,且行业中也没有企业具备相应能力。

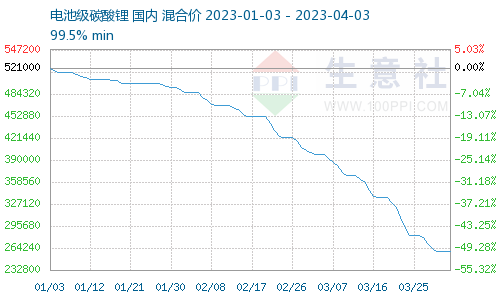

生意社数据显示,4月3日电池级碳酸锂基准价为25.9万元/吨。回看1月3日52.1万元/吨的报价,电池级碳酸锂价格腰斩过半,累计跌幅高达50.29%。

图:生意社

此轮碳酸锂价格的快速暴跌,以及设定碳酸锂出货底价的传闻流出,一方面折射出短期内仍将处于跌势的趋势,另一方面说明产业链有人欢喜有人愁,锂生产商正在采取措施应对本轮经营风险。

碳酸锂价格的普遍预期是20万元/吨

碳酸锂价格的持续下滑,一是上游材料供过于求;二是燃油车搞价格战等。因此导致“下游客户不敢下大订单”,观望情绪严重,同时海外市场也出现了退单现象。叠加“3月末相关企业做季报低价抛货”,而下游接单谨慎,部分行业人士对4月份的需求仍然持较悲观的态度。

目前业内比较一致的观点是,电池级碳酸锂价格下行是趋势,普遍预期年内价格必然会下行至20万元/吨以内。

孚能科技CEO王瑀则表示下降到10万元以下非常有可能,“今年这种形势,预计碳酸锂价格会飞速地下降,已经下降到25万元/吨,估计还会进一步下降,探到10万元以下非常有可能”,王瑀4月2日在采访中说道。

不过,从未来市场需求增量与新增供给情况来看,赣锋锂业近日在业绩说明会上表示,目前,终端市场对于电动汽车的需求仍在,同时出现了包括重卡和储能等在内的多元化需求。且目前澳大利亚锂辉石供应商集中度较高,预计短期内矿石价格下跌的空间有限。考虑到近期锂云母、锂盐湖等其他种类资源产能释放速度并没有很快,因此锂盐价格向下空间可能不大。

维科网锂电注意到,2023以来,不仅是碳酸锂,锂电材料正处于大幅下跌趋势当中。比如,六氟磷酸锂现货3月30日已跌至11.5万元/吨,相比之前59万元/吨的高价,可谓天壤之别。

负极材料国内市占率前五的尚太科技在3月28日宣布旗下一基地停产,原因为锂电池客户排产不积极,导致整个负极材料市场需求增长放缓甚至疲软,且整个负极材料行业供需已经反转,面临产能过剩的局面。

喜与忧

锂电材料价格下行趋势明确,有利于电池企业、新能源车企成本下降,改善盈利边际,进而在产品价格上有更大的自主空间,从而提振消费市场需求。

这其中最明显的是车企,广汽集团财务负责人王丹介绍,以70度电池为例,碳酸锂的价格每吨下降10万元,每辆车的成本就会下降4000元。

电池企业方面,亿纬锂能3月31日在互动平台表示,目前碳酸锂价格持续下行,一方面,可以降低电池厂的采购成本;另一方面,伴随价格传导,下游客户预期可以享受成本下降的好处,优化产品定价,促进销量提升,从而反向促进电池厂的出货量。

而且,亿纬锂能此前已表态,下游客户基本上还是尚未盈利的状态,因此作为主要供应商,公司会在利润上部分让利下游。从这个角度来讲,公司今年在动力电池方面不太追求更高的利润率。

于锂盐厂商而言,境况就没那么舒心了。由于碳酸锂价格大跌,目前有些锂盐厂商手里的货堆积卖不出,资金难以回笼,第一财经报道显示,华南一些小的pack和配套厂家亏损严重,有的甚至倒闭了。

锂电材料全线下调的背景下,小企业难以为继,被淘汰出局,行业洗牌加剧;大型锂盐厂商自然也难逃一劫,利润水平会出现一定程度的的下降。以赣锋锂业为例,从去年第四季度开始,公司盈利就出现了相当大程度的放缓。

为应对锂价大幅波动带来的经营风险,大型锂盐厂商已纷纷通过签订长单、加快海外市场开拓、向下延伸业务布局等方式有意识地打造多元化业务模式,提升核心竞争力。

锂资源争夺是长期趋势

研究机构EVTank、伊维经济研究院联合发布的报告数据显示,2022年中国动力电池出货量高达465.5GWh,但装机量仅为294.6GWh;2022年全产业链的动力电池库存高达164.8GWh,达到历史新高,且相当于备下了逾两个季度装机库存。

把目光转向2023年,电池联盟3月12日发布的显示,今年1-2月,我国动力电池累计产量69.6GWh,而累计装车量为38.1GWh。

总的来看,2023年锂电行业去库存的压力大增。

但长期来看,锂资源的争夺仍旧激烈。东北证券近日发布研报分析称,供应链“去市场化”趋势愈发明显,或进一步削弱供给弹性。目前,锂矿新建项目中存在两大明显的趋势:一是资源争夺白热化,60%+在建矿山已与中下游签署了包销协议;二是地缘战略思维兴起,资源国在加快延伸锂盐一体化产业链的同时明确表态产品仅在特定地区消化,这意味着未来自由流向市场的锂资源将大幅减少,行业供给紧缺时间或超市场预期。

在锁定包销协议方面,以澳大利亚锂矿为例,据电池网消息,2月份从2023西澳矿业峰会上知情人士处获悉,目前澳大利亚西澳仅有7家锂矿公司进入开采并销售阶段,前三大锂矿供应商中Greenbushes目前年产约90万吨锂辉石,在包销权中天齐锂业占25%,美国、澳大利亚公司占75%;Wodgina2023年锂辉石产量估计120万吨,包销权100%归美国雅宝;Pilbara2023锂辉石产量估计85万吨,获得包销权的企业包括:蜂巢能源、赣锋锂业、宁德时代、韩国POSCO……每一家包销约12.5万吨左右。

该知情人士透露,Mt Marion2023年锂辉石产量约40万吨,全部由赣锋锂业包销;Mt Cattlin2023年锂辉石的产量约20万吨,由全球多家公司包销;Bald Hill2023年锂辉石的产量预计5万吨左右;Core Lithium2023年锂辉石产预计17万吨,其中,雅化集团包销7.5万吨,赣锋锂业包销7.5万吨,其余买家在争夺剩余的2万吨。

在地缘战略方面,上月下旬,玻利维亚总统阿尔塞(Luis Arce)再次公开表示,他愿意与其他拉美国家共同制定锂政策。

去年10月,就有多家媒体报道,“锂三角”国家——阿根廷、玻利维亚和智利正在评估一项倡议,以推动建立一个锂矿行业的石油输出国组织(OPEC),从而在锂矿价值波动的情况下达成“价格协议”,通过设定锂矿产量水平来主导国际锂价走势。

不难看出,锂三角国家仍旧急欲报团取暖,夺得定价权。阿根廷、玻利维亚和智利都拥有巨大的锂矿储量和生产潜力,三国的锂资源储量总和占世界的65%,锂矿产量总和则占全球总产量的近30%。

维科网锂电认为,如果阿根廷、玻利维亚和智利三国达成一致意见,全球最大的锂矿生产国澳大利亚也可能同意“价格协同”的想法。

此外,由于美国推出了IRA法案且已确定补贴细则,未来较长一段时间内,北美地区的新能源汽车产业链将呈现出显著的区域化布局,甚至区域化定价的特征。