文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

“这是新能源大爆炸的第314篇原创文章”

有没有发现:幸运的人儿往往会一直很幸运,而不幸的,似乎总是很不幸。

之前咱们覆盖过欣旺达,说它是一个幸运儿,运势就像名字一样欣欣向荣,兴旺发达:创业之初就遇上了贵人康佳集团,让它在行业里站稳了脚跟;发展壮大的时候,苹果又扶了它一把,让它成功上市;被苹果抛弃后,又遇上了雷军的小米,籍此登顶全球消费电子锂电池宝座。现在公司努力往动力电池业务发展,几个造车新势力又要来成全它。

这贵人运简直让人羡慕嫉妒恨,妥妥的穷小子一路遇到高人指点,最终成长为绝世高手的剧本。那么欣旺达2021年的业绩如何?尤其是动力电池业务发展的怎么样?今天就来看一看它的2021年年报。

01 欣旺达2021年报简评

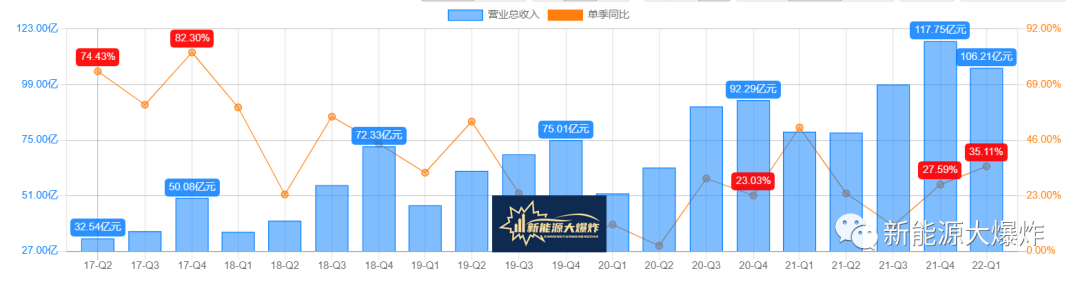

欣旺达2021年全年营收373.59亿,同比增长25.82%,过去2年收入复合增速达到21.66%,虽然跟宁王相比,肯定是没法比,但也不错了,毕竟它的主营业务还是消费电子锂电池,去年的消费电子业务如何,看几个果链龙头公司的走势就知道了。

分季度看,第四季度更是创下了新高,达到117亿!

不过和亮眼的营收增长相比,净利润就差很多了,2021年归母净利润为9.16亿元,同比增长14.18% 。考虑到去年疯狂上涨的原材料,勉强过得去。

总的来说:这个业绩是基本符合此前市场的预期的,它过去惨烈的下跌跟业绩没有太大关系,整个市场,尤其是整个新能源汽车板块都同样大跌。

2021年扣非净利润为5.28亿元,同比增长101.7%,增长幅度比较大是因为2020年基数太低的缘故,不具备参考性。

事实上,如果看扣非利润增速的话,Q4其实已经大幅度下跌了,暴跌40% ,不到7700万元。

再看毛利率,全年为14.69%,比预期中好一点,毕竟去年上游原材料成本涨价非常凶,它竟然没怎么下跌,但也也坐实了,当前企业的主要收入来源还是来自于产品加工。

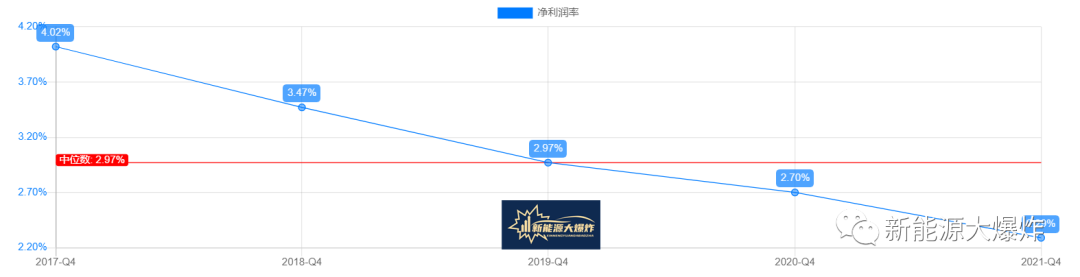

净利率下降幅度甚至比毛利率还大。

分季度看,更是压力山大。2022年一季度只有0.54%了,都快要亏钱了!

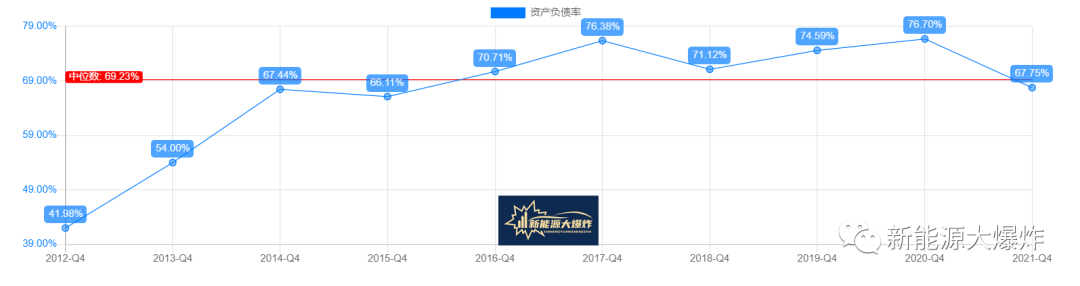

说白了,公司现在干的就是一个苦逼的活儿。 好在去年全年经营活动产生的现金流量净额同比增长569.50%,达到创纪录的16.34亿元,同时资产负债率同比下降8.95%,经营质量有所提升,虽然资产负债率依然高达68%。

尤其是有息负债负债率高达27%,经营压力依然不小。

营收构成,3C消费类电池依然是公司营收的绝对主力军,占比超过80% 。

手机锂电池业务受限于全球手机销量增长的下滑,未来增长速度有限,3C消费电子锂电池业务后续的发展,主要的看点有两个:一是疫情带动居家办公,笔记本的高速增长有望提升;另外就是可穿戴设备等智能硬件的发展了。

不管怎么说,在动力电池业务可以为公司贡献足够多的营收业绩之前,3C消费锂电池都依然是公司的压舱石。 好在公司在这方面依然保持着足够强的竞争力,公司目前是全球消费电子锂电池龙头。

2021年公司年度产能扩产计划顺利完成,子公司浙江锂威一期已实现量产,子公司东莞锂微电子minicell全自动化产线改造完成并投入使用。可以预期的是,随着公司消费类电芯自供比例不断提升,产品陆续进入国内一线高端客户供应链,公司行业地位将得到进一步的巩固和提升。 不过公司未来最大的看点还是动力电池业务,这也是市场给它那么高的估值的原因。