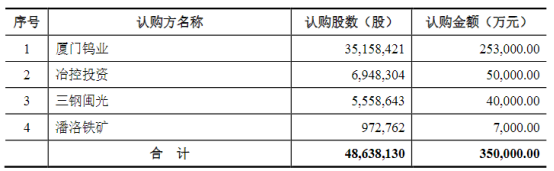

3月1日晚,厦钨新能(688778)公告,公司拟发行股票数量不超过48,638,130股(含本数),募资35亿元。

发行对象共4名特定对象,分别为为厦门钨业、冶控投资、三钢闽光、潘洛铁矿。其中厦门钨业系厦钨新能直接控股股东,冶控投资、三钢闽光、潘洛铁矿系厦钨新能间接控股股冶金控股控制的其他关联人,因此本次向特定对象发行股票构成关联交易。

图源:厦钨新能公告

就募资用途来看,资金大部分将用于补充流动资金及偿还银行贷款。

其中,厦钨新能拟投入9.9亿元建设海璟基地9#车间锂离子电池正极材料30000吨扩产项目,该项目主要用于高性能NCM三元材料的生产。

实际上,海璟基地项目并非首次提及。海璟基地年产4万吨锂离子电池材料产业化项目为厦钨新能正在建设的主要扩产项目之一,其中项目一二期(合计年产能2万吨)为公司首次公开发行并上市的募投项目之一。

去年10月29日,厦钨新能还公告称,公司拟在募投项目建设的同时,投资6.2亿元,启动海璟基地三期年产2万吨锂离子电池正极材料生产线设备采购安装项目的建设。

综上来看,上述项目建设完成后,厦钨新能海璟基地合计将达到年产7万吨锂电池正极材料产能。

此外,本次募资中高达25.1亿元用于补充流动资金及偿还银行贷款,不难看出厦钨新能现金流压力之大。厦钨新能在公告中也坦称,除自身利润积累外,公司主要依靠银行贷款、关联方借款等有息负债方式满足公司资金需求,从而导致公司财务负担较重、资产负债率较高。2018年、2019年、2020年、2021年1-9月,公司资产负债率(合并)分别为85.40%、70.68%、70.99%、60.66%,截至2021年9月30日,公司有息负债余额为19.11亿元,面临一定的偿债压力。

不健康的财务结构在一定程度上制约了厦钨新能的持续发展,此次定增也显得尤为必要。其表示,本次定增一方面可直接增强公司资金实力,有效满足公司主营业务经营规模扩大带来的新增营运资金需求,缓解公司资金需求压力;另一方面有助于压降公司资产负债率、减少财务费用,改善公司资本结构,优化公司财务状况,提高公司的抗风险能力和盈利能力,进而为公司的长远发展奠定基础。