SMM 8月5日讯:众所周知,国内主要有两大重要盐湖基地,一是起步早、集中力强的青海盐湖,二是资源禀赋好、潜力大的西藏盐湖。而其中,青海盐湖作为习近平曾经实地考察并且特别强调要加快建设世界级盐湖产业基地的存在,更是深受业内人士的青睐。目前,青海地区的盐湖提锂产业已经初具规模,而且发展速度明显快于西藏。

而青海察尔汗盐湖作为全国最大、资源量最丰富的可溶性钾镁盐矿床,氯化锂储量达1204万吨、居全国首位的它,一举一动也颇受业界关注。甚至曾经的“亏损王”,占该盐湖约3700平方公里资源的*ST盐湖,也受近期盐湖提锂利好带动,准备于8月10日重新上市。

值得一提的是,*ST盐湖合计持有蓝科锂业51.42%的股份,另有48.58%由科达制造通过全资子公司青海科达锂业有限公司、控股子公司青海威力新能源材料有限公司合计持有。而早在2020年年底,为支持蓝科锂业年产2万吨电池级碳酸锂项目的扩产,*ST盐湖和科达制造便曾合计对其增资6.2亿元。

如今在经过长达近4年的努力后,蓝科锂业该电池级碳酸锂项目已经处于爬坡阶段。随着夏季的到来,公司碳酸锂生产进入高产时期,单日碳酸锂产量已提升到100吨。更令人赞不绝口的是,如今蓝科锂业新建的年产2万吨电池级碳酸锂产能先行利用扩产项目中的部分装置正在与公司现有的年产1万吨碳酸锂车间进行融合生产,也正是因此,在当下的碳酸锂旺季,按照日产100吨的产能计算,公司已经基本达成3万吨/年的综合产能。

*ST盐湖方面表示,预计蓝科锂业该新扩建项目将在10月份前后完全达产,届时公司碳酸锂实际年产能将超过3万吨。

而除了近期因上市预告而声名大噪的*ST盐湖,青海地区还有五矿盐湖、藏格控股以及中信国安等公司,也在持续向锂盐扩产发力。

数据显示,五矿盐湖在青海包揽一里坪锂矿,锂资源储量约180万吨(折合碳酸锂约160万吨),如今,公司已在此打造了年产1万吨的碳酸锂生产线;至于藏格控股,当前其碳酸锂的日产量约30吨,公司计划在2021年销售1万吨碳酸锂。

中信国安在在西台吉乃尔盐湖拥有1万吨/年碳酸锂产能,规划产能2万吨/年,再加上拥有年产2万吨碳酸锂项目的青海恒信融锂业以及年产5000吨以上电池级碳酸锂产能的青海中信国安锂业(西台吉乃尔盐湖)和青海兴化(大柴旦盐湖)等盐湖提锂企业,青海盐湖生产的碳酸锂产能基本达到10万吨/年。

在5月20日召开的《建设世界级盐湖产业基地规划及行动方案》国内专家评审会上,评审会明确表示,要适度扩大锂资源开发规模,争取到2025年将青海锂产品年产能提升到15万吨、2030年提升到18万吨,2035年提升到20万吨,建成世界级产业基地。

需要注意的是,目前国内依旧面临锂矿紧缺的局面,锂辉石精矿大多需要进口。而近期,因受澳洲主力锂矿Pilbara将锂辉石精矿拍卖出历史高价,导致国外锂辉石精矿价格上涨的大环境影响,能在国内“就地取材”且成本更低的盐湖便理所当然地再次受到业内广泛关注。所以加快盐湖产业的发展势在必行。

而在原材料价格接连上涨的当下,青海盐湖企业早已被下游各大电池厂商盯上。宁德时代旗下磷酸铁锂产能最大的子公司——时代新能源,目前达成12GWh的磷酸铁锂动力电池及储能电能的年产能。

另亿纬锂能也曾为拿下大华化工拥有的拥有大柴旦盐湖采矿权,进一步掌握更上游的锂资源,发布公告称拟出资1.1亿收购大华化工5%股权。

有机构预测,2025年全球碳酸锂供给量有望达到108万吨,存在较大缺口。而据SMM近期调研显示,随着海外pilbara锂矿竞价销售结果出炉,原料短缺叠加矿价上涨情绪加强冶炼厂报价上涨意愿,卖方市场明显。从供需角度而言,海外进口量减少,部分厂家停产检修导致供应出现减量,需求端铁锂厂逐渐投产,小动力需求小幅增长,国内碳酸锂市场出现紧平衡状态,材料厂势弱成交价格被迫上行。

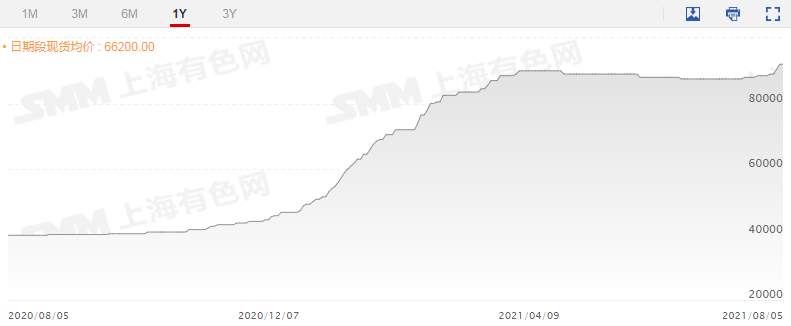

SMM现货报价显示,截止8月5日,国内电池级碳酸锂均价92000元/吨,年内涨幅78.6%。