动力锂电池行业主要上市公司:目前国内动力锂电池行业的上市公司主要有宁德时代(300750)、比亚迪(002594)、孚能科技(688567)、亿纬锂能(300014)、国轩高科(002074)、澳洋顺昌(002245)、鹏辉能源(300438)、欣旺达(300207)等。

本文核心数据:LG化学和宁德时代发展历程、生产布局、研发投入、营收数据、全球动力锂电池市场竞争格局

1、5月,LG化学反超宁德时代

2021年7月19日,韩国市场研究机构 SNE Research公布了2021年5月全球动力电池装机量情况,LG化学(现LG新能源)反超宁德时代,以同比增加3.7倍至5.7GWh居全球动力电池装机量第一。

不过从2021年1-5月,全球动力电池累计装机量来看,宁德时代仍然以22.1GWh的装机量位居第一,市场份额达27.1%; LG化学以0.4GWh之差排名第二,市场份额为26.6%。

2、宁德时代市场份额与LG化学的差距逐渐缩小

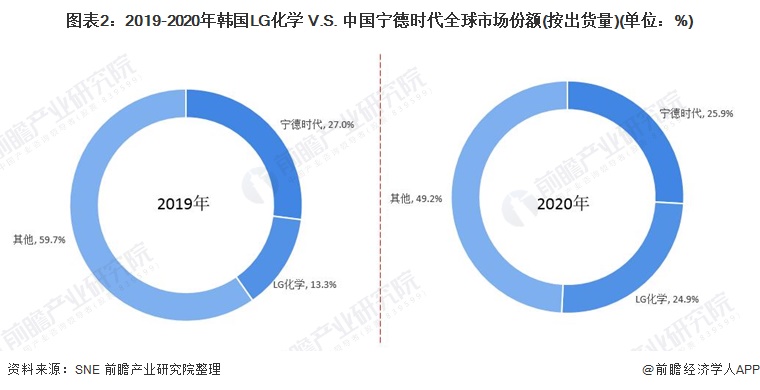

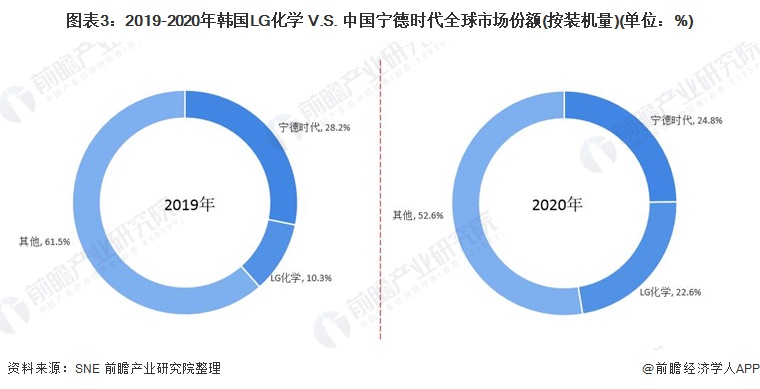

事实上,本次LG化学(现LG新能源)反超宁德时代并不是没有预兆。2019-2020年,宁德时代动力锂电池出货量和装机量的全球市场份额一直大于LG化学,并且在全球排名第一。但是,随着LG化学在全球动力锂电池出货量和装机量市场份额逐渐增大,两公司的差距逐渐缩小。

2020年,宁德时代动力锂电池出货量市场份额仅高于LG化学1%,动力锂电池装机量市场份额高于LG化学2.2%。到2021年1-5月,宁德时代与LG化学的动力锂电池装机量市场份额仅相差0.5%。

3、LG化学能否真正超越宁德时代?

——发展历程对比:LG化学(现LG新能源)起步更早,宁德时代发展更迅速

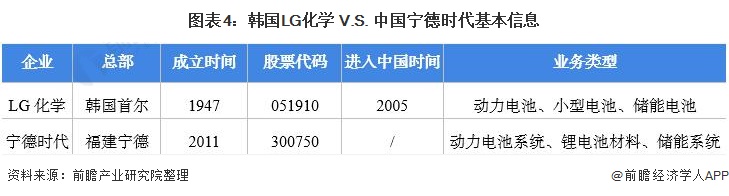

LG化学(现LG新能源)能否真正超越宁德时代呢?首先从LG化学(现LG新能源)是韩国动力锂电池龙头企业。LG化学成立于1947年,自1995年起LG化学开始了对锂离子电池的研究,并于1999年LG化学成为韩国国内首个量产小型锂离子电池的企业。2000年,LG化学开始在密西根研发基地研发动力锂电池,2009年LG化学首次将自主研发生产的锂离子电池应用于商用电动车。2020年12月LG化学将电池事业分拆基准出来另设为新公司(现LG新能源),目前LG新能源正在申请上市。

宁德时代是中国动力锂电池龙头企业,相较于LG化学,宁德时代发展更为迅速。宁德时代创始团队于1999年创办ATL,并将其打造为消费电子产品锂离子电池领域的全球龙头企业。创始团队于2011年二次创业成立了宁德时代,宁德时代成立后发展迅速,2012年就与德国宝马集团战略合作,成为其动力电池核心供应商,并于2018年成功上市,于2021年7月成为“深市一哥”。

——生产布局对比:LG化学布局更加全球化

从动力锂电池生产布局来看,LG化学动力锂电池生产布局全球,包括韩国、中国南京、中国无锡、美国、波兰;宁德时代产能布局主要分布在中国,除了福建、江苏、青海、四川、广东之外还在德国有生产布局。

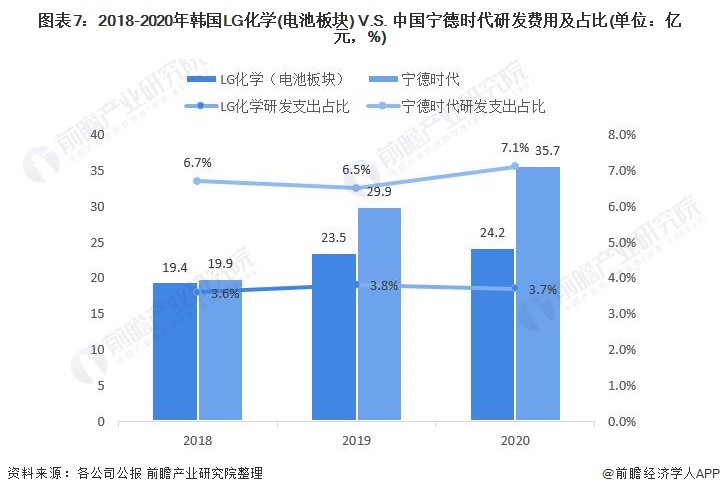

——研发投入对比:宁德时代研发投入高于LG化学且逐渐拉大差距

在研发投入方面,2020年LG化学在电池板块的研发费用约为24.2亿元,约占所有支出的3.7%;宁德时代的研发费用为35.7亿元,约占所有支出的7.1%。整体来看,宁德时代研发投入高于LG化学且逐渐拉大差距。

注:汇率按165进行换算。

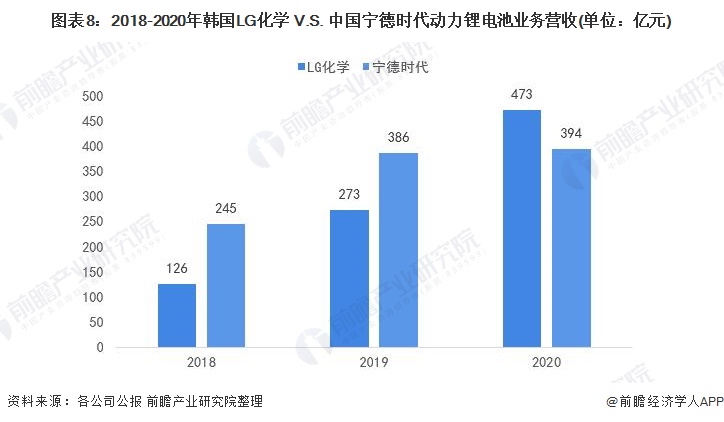

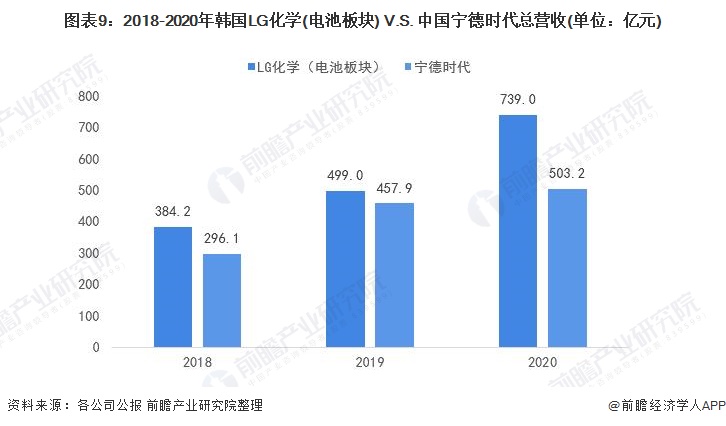

——营收业绩对比:LG化学营收业绩更好,并逐渐拉大与宁德时代的差距

在营收方面,2020年,LG化学的动力锂电池业务营收约为473亿元,总营收约为739亿元;宁德时代动力锂电池业务营收为394亿元,总营收为503.2亿元。

整体来看,LG化学在动力锂电池业务营收规模和总营收规模都已超越宁德时代,并且随着LG化学业务不断扩大,LG化学的动力锂电池业务营收规模与总营收规模持续增长,逐渐拉大与宁德时代的差距。

注:汇率按165进行换算。

注:汇率按165进行换算。

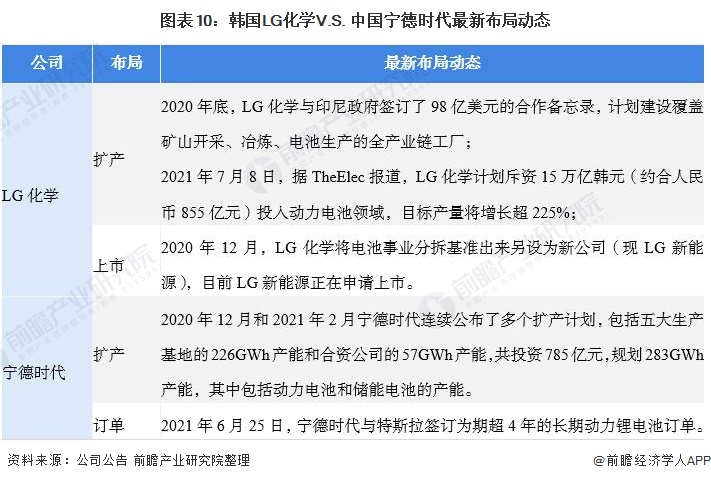

——最新布局动态:不断布局电池产能

从LG化学(现LG新能源)和宁德时代的最新布局动态来看,两者均不断加大电池产能布局力度,LG化学计划斥资15万亿韩元(约合人民币855亿元)投入动力电池领域,宁德时代拥有五大生产基地的226GWh产能和合资公司的57GWh产能计划。

除了产能布局外,目前LG新能源正在申请上市,6月宁德时代还与特斯拉签订为期超4年的长期动力锂电池订单。

4、LG化学未必能真正超越宁德时代

虽然LG化学在全球化布局及营收方面占有优势,但宁德时代的发展更迅速,在研发投入及市场份额方面优势更明显。尤其是,2021年1-5月,宁德时代动力电池装机量以301.8%的同比增速快于LG化学(183.7%),可见宁德时代动力电池装机量增长势头更为强劲。基于前文分析结果,前瞻认为,LG化学未必能真正超越宁德时代。

以上数据参考前瞻产业研究院《中国动力锂电池行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院