《科创板日报》(记者 章银海)讯 7月以来,盐湖提锂板块再度成为市场热点。久吾高科两个交易日20%涨停收盘,三达膜、科达制造、西藏矿业等标的从7月1日至9日累计上涨超20%。

《科创板日报》记者从知情人士处获悉,三达膜盐湖提锂业务已有千万元营收,公司工业分离业务、备件及其他业务或将在锂价上行周期中有超预期表现。

国家战略导向、市场供需矛盾及技术进步为盐湖提锂发展提供了良好机遇,券商分析师直言,2021年将成为中国盐湖提锂的拐点。

业务主要客户为青海国安

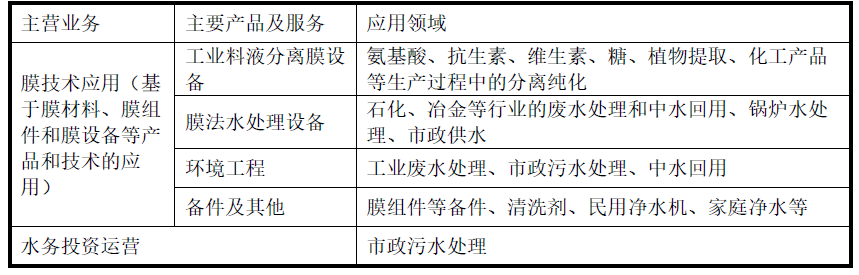

三达膜拥有“膜材料-膜组件-膜设备-膜软件-膜应用”全产业链布局,主营业务包括膜技术应用和水务投资运营两大板块。数据显示,近五年膜技术应用业务收入营收占比维持在60%左右。公司毛利率存在一定波动性,2020年膜技术应用业务毛利率为30.46%,为近五年来低点,较2019年同比减少近12个百分点。

膜技术应用又可以分为膜法水处理设备、工业料液分离膜设备(以下简称“工业分离”)、环境工程、备件及其他,2020年末上述业务总营收占比分别为27%、12.19%、3.23%、16.5%。其中,膜法水处理设备和工业分离同比变化较大,前者同比增长1.52倍,而工业分离业务却同比下降48.5%。

三达膜回复交易所问询时表示,工业分离业务主要是受到下游客户产能扩张及设备更新改造需求等因素影响存在一定波动。订单数据显示,2020年三达膜工业料液分离膜设备大额订单确认收入的总金额、数量及平均金额比2019年均有下降,而中小订单确认收入的总金额、数量却有上升。

不过,2020年“滑坡”的工业分离业务在2021年似乎有重新爆发的可能性。三达膜方面披露的数据显示,2021年1-4月新增订单总金额为8013.9万元,同比增长541.26%。订单规模方面,截止2021年4月30日的在手订单中合同金额超过1000万的有13个、合计金额达1.87亿元。

知情人士向《科创板日报》记者透露,三达膜从属于工业分离领域的盐湖提锂业务已有千万元收入,该业务或将在锂价上行周期中迎来超预期表现。

“公司工业分离业务过往大客户主要集中在制药和食品领域,在前两年高位扩产后需求下滑。而去年以来碳酸锂和氢氧化锂持续走高,驱动公司盐湖提锂业务订单同比大增。”一名业内投资人士告诉《科创板日报》记者,三达膜盐湖提锂业务的主要客户是青海中信国安锂业(下称“青海国安”)。青海国安新产线引入了膜法技术,三达膜是它主要供应商。

资料显示,青海国安成立于2017年05月26日,是中信国安集团的全资孙公司。公司在柴达木盆地西台吉乃尔盐湖从事盐湖资源产品研发与生产,现有产能1万吨、规划扩产2万吨。

《科创板日报》记者致电三达膜相关人士了解盐湖提锂业务收入、订单和客户情况,但公司方面以受限于上市规则等法律法规要求为由婉拒采访。

据三达膜方面介绍称,在盐湖提锂的技术包含原卤或老卤连交吸附工艺及设备、卤水分盐及锂的浓缩技术等。公司的陶瓷膜、超滤膜、纳滤膜、反渗透膜等技术可以用于盐湖提锂。其中,陶瓷膜、超滤膜主要是用于预处理应用,纳滤膜是实现分盐提高锂的纯度,反渗透则是实现锂的浓缩。

此外,三达膜方面曾表示,若客户向公司采购膜技术应用相关设备后,后续该设备的备品备件再找其购买的可能性较大。若三达膜工业分离业务发展超预期,其备件及其他业务或将迎来复苏。数据显示,三达膜备件及其他2020年同比下滑3.1%,为近五年来首次负增长。

盐湖提锂投资迎来风口?

从宏观层面来看,国家战略导向和市场供需矛盾推动盐湖提锂受到产业资本热捧,相关概念股已提前启动。

2021年5月中旬,《建设世界级盐湖产业基地规划及行动方案》获得专家评审通过,有望加速青海地区盐湖提锂产业发展。据安泰科研究消息称,未来国内将适度扩大锂资源开发规模,目标到2025、2030、2035年,青海全省锂产品产能分别达到15、18、20万吨,建成世界级锂产业基地。

方案出台的背后,积聚着我国“锂原料危机”。据2020年USGS数据显示,全世界锂储量主要集中在智利、澳大利亚和阿根廷,三者合计约占世界锂储量的75%。而中国是全球最大、增长最快的锂消费国,2019年中国锂消费占全球锂消费的54%。据测算,中国锂盐生产超过60%的锂原料需要进口,对外依存度较高。

从资源形态来看,中国近80%的锂资源赋存于盐湖中以盐湖卤水形式存在,且主要分布在西北地区,青海、西藏和四川三地合计资源占比达到86%。叠加大国摩擦带来的锂矿进口不确定性,国内加大盐湖提锂、关键资源自主可控,显得非常迫切。

市场供需角度看,新能源汽车、消费电池等锂电池下游旺盛应用需求,以及澳矿重组出清、停产等供给端的瓶颈,推动碳酸锂价格从2020年四季度起进入上行周期,尤其是2021上半年价格加速上涨。《科创板日报》记者查询数据显示,截止2021年7月2日,电池级碳酸锂国内报价8.55万元/吨,较年初上涨66%。市场人士预计,锂盐价格2021年将维持在8-10万元/吨。

“以前国内盐湖提锂技术不成熟、初期投入较大,部分厂商考虑到价格周期因素而谨慎投资。现在受到碳酸锂价格高企、新能源应用市场空间广阔以及技术进步带来的成本端下降等因素影响,盐湖提锂投资处于好的时间节点。”一位券商有色分析师告诉《科创板日报》记者,2021年将成为中国盐湖提锂的拐点。

据悉,国内初期盐湖提锂的成本高至6~8万元/吨,超过部分矿山提锂。2015年以后,盐湖提锂技术逐渐成熟,成本逐步降至3.5万元/吨,个别企业已将提锂成本降至2万/吨。

在技术路线方面,随着吸附剂和纳滤膜性能逐步提升,相关厂商逐渐布局产出效率高、绿色环保的离子交换吸附法、膜法和溶剂萃取法等技术,从而带动相关产业链公司业绩释放。如青海国安原产线基于煅烧法工艺,设备投资成本高、能源消耗大、环境污染严重,在新扩产线中引入了膜法,选择了三达膜作为供应商之一。

A股市场市场上,相关概念标的已闻风先动。星矿数据显示,藏格控股、久吾高科、科达制造、西藏矿业、蓝晓科技从2021年初至7月9日分别累计上涨204.62%、156.15%、152.79%、148.84%、107.5%。

不过,需要注意的是,若资本集中涌入、锂矿释放供给超预期,供需关系的变化亦将导致碳酸锂价格下行直接影响生产企业经济效益。如蓝科锂业曾因碳酸锂销售价格大幅下降而发生亏损。

来源:科创板日报记者 章银海