在上市公司层面,2020年碳酸锂与氢氧化锂综合出货量排名前三的企业分别是赣锋锂业(002460.SZ)、雅化集团(002497.SZ)、天齐锂业(002466.SZ)。

进入2021年以来,在锂电行业迎来景气度大幅回升的基础上,碳酸锂产品与氢氧化锂产品的价格不断上涨,二级市场上的相关的锂业股也迎来新一轮上涨周期。

磷酸锂方面,截至5月24日,电池级碳酸锂价格从去年低点3.8万元/吨涨到了9万元/吨,涨了一倍还多。并且市场预期碳酸锂还会继续上涨。

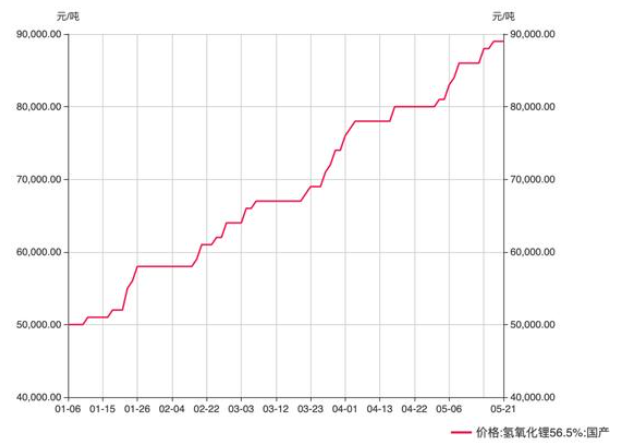

氢氧化锂方面,截至5月21日,则已经连涨22周,今年涨幅接近80%,从5万元每吨涨到接近9万元/吨。

来源:万得数据

二级市场上,截至5月25日,赣锋锂业、雅化集团、天齐锂业的收盘价分别是116.13元/股、54.98元/股、22.91元/股,今年以来的涨幅分别是14.75%、40.01%、4.37%,当前各公司总市值分别是1614亿元、812.1亿元、264.1亿元。

与钴金属不同,因为锂电池可以“无钴化”。但显然,只要是锂电池,就要用到锂。因此,在动力电池即将进入TWh时代的背?下,最受益的将是锂业公司。

赣锋锂业、雅化集团、天齐锂业,三大巨头谁是霸主?

产能对比

从目前看来,赣锋锂业的产能最大。据财联社统计,目前赣锋锂业拥有8.1万吨的氢氧化锂、4.05万吨碳酸锂及1600吨金属锂产能。

另外,赣锋锂业2022年将新增阿根廷 Cauchari-Olaroz 锂盐湖项目年产4万吨电池级碳酸锂的产能,赣锋锂业拥有该项目的51%股权及76%产品包销权。

赣锋锂业2020年年报显示,该公司碳酸锂、氢氧化锂及金属锂的有效产能分别为2.58万吨、3.1万吨及1600吨;有效产能利用率分别为57%、88%及99%。

对于设计产能与有效产能差距较大的原因,赣锋锂业表示,由于并非所有产线均在每年初完全建设,存在逐步释放产能的过程。

据悉,目前赣锋锂业相关锂产品满产满销,可能只有一周的库存用于周转。而5万吨氢氧化锂项目一季度处于爬坡阶段,2021年一季度刚刚达到满产。

天齐锂业目前拥有合计约4.48万吨/年的锂化工产品产能,其中碳酸锂产能为3.45万吨/年、氢氧化锂产能为0.5万吨/年。

此外,天齐锂业还有4.8万吨/年氢氧化锂、2万吨/年电池级碳酸锂的在建项目,其中奎纳纳一期2.4万吨氢氧化锂项目力争于2022年第四季度达产。

天齐锂业称,2020年第四季度以来,锂行业整体表现向好,产品价格有所上升。目前该公司各生产基地正常有序生产运营,生产处于饱和状态。

据天齐锂业2020年年报显示,该公司化学原料及化学制品制造业的生产量为3.81吨,因此其产能利用率为85%。

雅化集团则拥有2万吨碳酸锂及3万吨氢氧化锂产能,但由于公司存在柔性生产及旧产线难以满产等原因,按照雅化集团的披露口径,该公司拥有锂盐产能为4.3万吨。

据了解,雅化集团准备利用非公开发行股票募集资金新建5万吨电池级氢氧化锂、1.1万吨氯化锂及其制品项目,该项目已启动建设,到2025年,公司锂盐产品综合产能规划将达到10万吨以上。

雅化集团2020年锂产品产量1.31万吨,折合产能利用率为30%。由于雅安锂业2万吨碳酸锂项目为去年7月份投产,未折合有效产能,因此产能利用率为上述三公司中最低。

据业内人士表示,雅化集团2万吨碳酸锂项目预估今年可达到100%的产能利用率。该公司则称,目前锂产品市场行情看涨,产品供不应求。

产能对比的结果是,锂盐产能赣锋锂业(12.31万吨)>天齐锂业(4.48万吨)>雅化集团(4.3万吨)。

从产能利用率看,天齐锂业(85%)>赣锋锂业(35%)>雅化集团(30%)。

锂资源对比

资源的比拼,较产能对比来得更有看头。

从目前锂资源端的战略布局来看,已明确的权益储量中,赣锋锂业以2332万吨成为当之无愧成为龙头,天齐锂业以1607万吨紧跟其后,而雅化集团则主要依赖银河矿业进口锂精矿。

赣锋锂业与天齐锂业通过海内外布局,坐拥全球最为优质的锂资源。

赣锋锂业直接持有51%股权的Cauchari-Olaroz项目,位于阿根廷西北部胡胡伊省(Jujuy)的锂盐湖,含锂卤水资源量为约合2458万吨LCE,是目前全球最大的盐湖提锂项目之一,支持年产量超过4万吨电池级碳酸锂并持续40年。

目前赣锋锂业锂原材料主要来源于Mount Marion,其现有产量为40万吨/年的锂精矿。

除此以外,赣锋锂业与Bacanora共同持有Sonora项目,其总锂资源量为约合882万吨LCE,是目前全球最大的锂资源项目之一。

5月11日,赣锋锂业发布公告称,其全资子公司上海赣锋拟要约收购Bacanora公司股权,以实现完全控制Sonora锂黏土提锂项目。

天齐锂业的锂资源在品质方面更好。天齐锂业拥有两块最好的锂资源,分别为澳大利亚的泰利森及智利的SQM。

泰利森的锂矿供给占全球市场份额约为25%,而且泰利森的格林布什矿拥有2.1%的较高氧化锂平均品位,加之由于成熟运营多年,项目化学级锂精矿生产运营成本处于全球最低水平。

SQM是全球最大的锂盐生产商,供给占全球市场份额约为27%,天齐锂业通过收购拥有阿塔卡玛盐湖开采权的SQM公司23.77%股权,为该公司第二大股东,实现了对盐湖卤水型锂资源的战略布局。

目前,天齐锂业以控股子公司泰利森作为主要原料来源地,泰利森生产的锂精矿产品包括技术级锂精矿和化学级锂精矿。据天齐锂业5月21日交流会所称,泰利森已建成产能达134万吨/年,规划产能达194万吨/年。

天齐锂业目前的焦点,一方面是智利锂资源在政治因素的影响下是否调高税率而致利润减少,以及澳大利亚的政治因素同样不够稳定;另一方面是虽然预期债务问题会半个月内解决,但目前仍未尘埃落定。

雅化集团的锂资源方面,该公司已与银河锂业业续签锂精矿承购协议,协议执行期延长至2025年,银河锂业每年将供应不低于12万吨锂精矿供应。

据了解,雅化集团2020年囤了足够2021年大半年用的低价锂精矿,就目前来看,锂精矿价格上涨的幅度尚未超过产品价格上涨的幅度,雅化集团短期成本压力可控。

此外,雅化集团拥有李家沟锂辉石矿优先供应权。据了解,李家沟锂辉石矿年产约17万吨以上锂精矿采选项目,目前道路已修通、巷道已打通,正在进行选矿厂建设。

雅化集团还参股澳洲Core公司并签订锂精矿承购协议,Core公司旗下锂矿开采成本较低,开采价值较高。

值得关注的是,雅化集团是特斯拉的供应商。5月18日雅化集团在投资者互动平台表示,公司目前暂没有向特斯拉供货,供货安排在下半年。

至此可看到,在锂资源布局上,赣锋锂业(2332万吨)>天齐锂业(1607万吨)>雅化集团(承销协议)。

由于锂辉石>粘土>卤水,故在锂资源品位、提锂成本等优势上,天齐锂业>赣锋锂业>雅化集团。

总结

作为新能源产业最重要的上游,锂业公司之间的竞争其实也相当激烈。除了上述三家锂业公司,像雅宝锂业、南氏锂业、盛新锂能、青海蓝科锂业、天宜锂业等,也是锂业领域的佼佼者。

锂业巨头的竞争,还在持续。谁能称霸,有待日后揭晓!