坚瑞沃能

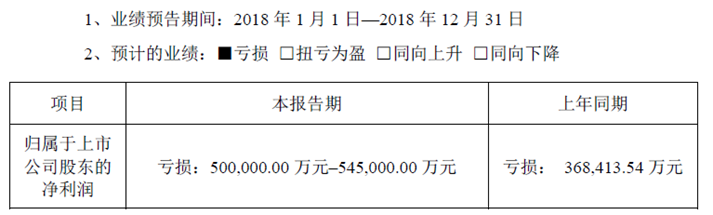

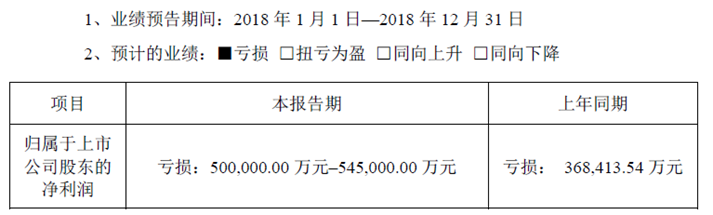

1月30日,陕西坚瑞沃能股份有限公司发布2018年度业绩预告。报告期内,坚瑞沃能归属于上市公司股东的净利润为亏损500,000.00万元至545,000.00万元。

业绩变动原因说明 :

(1)坚瑞沃能受债务危机的持续影响,子公司沃特玛锂离子电池(组)生产销售、新能源汽车销售及服务业务大幅减少,当期营业收入主要系为缓解债务压力,折价处置、变现存货等资产形成,毛利率大幅下降。报告期内坚瑞沃能收入大约39亿元,主要来自资产处置;(2)考虑对部分客户应收债权的年度回款情况及可回收水平,计提坏账准备大约22亿元;(3)根据存货和固定资产盘点情况及目前的预计可变现净值计提存货跌价准备大约4亿元和固定资产跌价准备大约5亿元,无形资产减值大约2.3亿元;(4)由于坚瑞沃能银行等付息债务规模较大,当期计提利息费用大约4.8亿元;(5)对在并购达明科技有限公司时形成的商誉进行减值测试,计提减值准备大约1亿元。

报告期内,坚瑞沃能收到了业绩承诺人李瑶以债权抵偿的业绩补偿款10.12亿元,由于相关业绩补偿款能否计入2018年的损益尚存在不确定性,本次业绩预告未将上述业绩补偿款计入本报告期。

报告期内,坚瑞沃能预计非经常性损益对归属于上市公司股东净利润的影响金额约为3.05亿元,主要来自资产处置收益和政府补助。

此外,坚瑞沃能发出暂停上市的风险提示,坚瑞沃能目前预计2018年末净资产有可能为负,如决算后坚瑞沃能2018年末净资产为负,根据《深圳证券交易所创业板股票上市规则》第十三章相关规定,公司出现“最近一个年度的财务会计报告显示当年年末经审计净资产为负”,深圳证券交易所可以决定暂停公司股票上市。

珈伟股份

1月30日,珈伟新能发布2018年业绩预告,预计珈伟新能2018年全年净利润为-19.55亿元~-19.50亿元,上年同期为3.15亿元,同比下降720.99%~719.4%。

珈伟新能主是基于以下原因:

(一)商誉减值

1、2018年国家金融“去杠杆”以及“5.31”光伏新政等因素对光伏行业造成巨大影响。珈伟新能收购的全资子公司江苏华源科技有限公司主要EPC客户资金紧张,电站投资规模萎缩,导致珈伟新能EPC业务收入锐减,未来业务发展存在较大的不确定性。经减值测试,珈伟新能拟对其计提商誉减值115,300万元左右。

2、珈伟新能收购的金昌国源电力有限公司和金昌振新西坡光伏发电有限公司2018年受西北地区限电政策影响,发电收入和利润未达预期,经减值测试,珈伟新能拟对上述两家公司共计提商誉减值6,800万元左右。

3、2018年国内外LED照明行业竞争加剧,珈伟新能欧洲和国内市场该业务持续下滑,珈伟新能收购的全资子公司中山品上照明有限公司和全资孙公司Lion & DolphinA/s收入和利润下降,经减值测试,珈伟新能拟对中山品上照明有限公司和Lion & DolphinA/s共计提商誉减值7,900万元左右。

(二)资产减值

1、报告期内,珈伟新能EPC主要客户振发能源集团受光伏新政以及电站补贴发放不及时等因素影响,现金流紧张,部分应收账款合同逾期,应收账款周期拉长,存在一定回收风险。珈伟新能拟对该客户已逾期并有减值风险的应收账款计提坏账准备约37,500万元左右。

2、报告期内,由于共享单车行业不景气,相关业务迅速萎缩,珈伟新能客户OFO、小蓝单车等经营不善;光伏新政影响EPC项目交付等不利因素,导致珈伟新能前期备货库存存在减值迹象,珈伟新能拟计提存货减值准备14,000万元左右。

(三)经营业绩下滑

2018年国家金融“去杠杆”以及“5.31”光伏新政等因素,对光伏行业造成巨大冲击,珈伟新能主要EPC客户资金紧张,新增电站投资停滞,导致珈伟新能EPC业务收入和利润锐减;照明业务受共享单车等业务的影响收入和利润下降;报告期内珈伟新能加大动力锂电池和储能产品的投入,培育新的业务增长点,锂电储能业务暂未盈利。珈伟新能经营业绩亏损预计金额为12,000万元左右。

(四)2018年度非经常性损益预计约为1,200万元左右。

小结

事实上,证券市场的雷一直都有,只是今年特别多。在前几年资本大肆入局,高烧不断的锂电并购重组后,风险集中释放引发了如今的巨雷。风险释放后,才更有利于优质企业继续前行。