【财联社】(研究员 薛彦文)近日,坚瑞沃能发布公告称,合计持有公司总股本比例6.22%的股东童新建、童建明、霍建华、孙喜生计划在可减持之日起后的6个月内减持公司不超过4731.16万股股份。

年初至今(2018年11月7日),坚瑞沃能股价跌幅高达78%;其实,如若把时间推前到2016年7月底,这一跌幅甚至超过87%。在股价如此低的背景下,公司大股东为何仍执意减持呢?

事实上,坚瑞沃能第一大股东、董事长郭鸿宝早在公司股价暴跌前夜就进行过减持,套现金额超2亿。更引人深思的是,公司因业绩修正严重滞后,郭鸿宝违规减持而受到深交所处罚,但处罚结果却仅为公开谴责。

上市业绩即变脸 股价两年暴跌超85%

坚瑞沃能的前身是坚瑞消防,成立于2005年,主要从事消防工程和消防灭火设备、火灾预警设备的生产和销售业务。

坚瑞消防于2010年9月在深交所上市,上市时,募集资金总额为3.99亿。招股书显示,募集资金将主要用于S型气溶胶自动灭火装置生产和研发基地建设项目等。

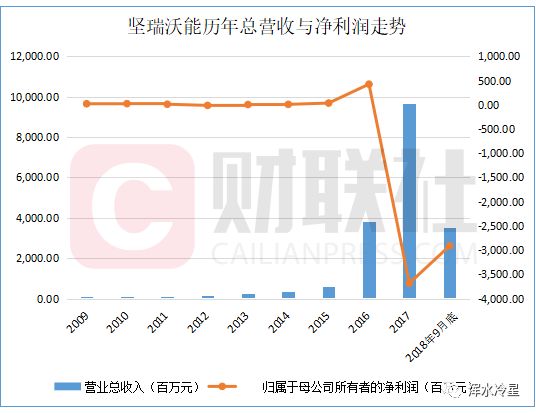

然而,上市后,坚瑞消防业绩就出现变脸。据财报,2011年,公司总营收为1.09亿,同比下跌8.46%;净利润为1158万元,同比暴跌51.23%。到2012年时,公司甚至出现了1297万元的亏损。下图为财联社根据财报绘制的坚瑞沃能历年总营收与净利润走势:

业绩持续低迷,也让公司股价不断走低。2010年9月上市时,坚瑞消防股价曾高达55元,到2012年底时,其股价已仅剩个位数,短短两年多时间,股价跌幅超过86%。

在此背景下,坚瑞消防开始频繁进行并购。2014年12月,公司通过发行股份及支付现金的方式,以4.2亿元的对价收购达明科技100%股权。2015年6月—2016年1月,又分别投资或增资了威特龙公司、泛华保险、纽斯曼导航科技等。

频繁并购,不仅使得公司业绩止跌回升,还让其股价不断走高,到2015年中旬时,公司股价(复权价)已创下历史新高。

52亿巨额并购引发的血案:46亿商誉一朝灰飞烟灭

不过,在连续几起规模不是很大并购后,坚瑞消防忽然在2016年4月发布公告称,公司拟向沃特玛的全体股东以发行股份及支付现金的方式收购沃特玛100%股权,交易对价高达52亿,并因此产生了46.13亿的巨额商誉。

事实上,在收购沃特玛股权的同时,坚瑞消防还通过定增募集了配套资金,其中,4亿元用于沃特玛圆柱形锂电池生产线项目,8.3亿用于偿还沃特玛银行贷款并补充流动性。2016年10月,坚瑞消防股票简称正式变更为坚瑞沃能。

坚瑞沃能在2016年业绩表现亮眼,该年,公司总营收为38.19亿,净利润高达4.25亿。然而,仅仅一年之后,坚瑞沃能业绩就突然暴跌;2017年,公司出现巨额亏损,亏损额高达36.84亿。

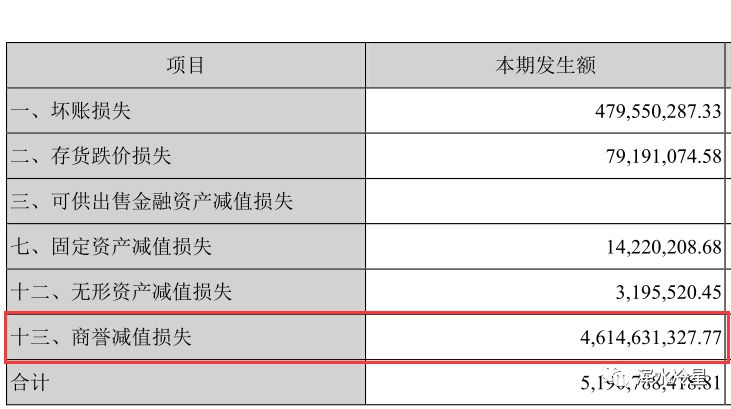

坚瑞沃能称,业绩亏损的主要原因是,子公司沃特玛业务扩张增速过快、应收账款回款较慢,资金链紧张等综合因素的影响,造成沃特玛净利润未达预期;同时,基于谨慎性原则,其对收购沃特玛所形成的商誉进行了全额计提。下图为财联社对坚瑞沃能2017年年报的截图(单位:元)

仅仅一年时间,沃特玛的业绩就忽然变脸,当初的高溢价巨额收购真的合理吗?值得关注的是,不管是否合理,坚瑞沃能的这次并购都大幅推动了公司股价的上涨,这次收购公告后,公司股价连续涨停,到2016年7月时,其股价较一年前的高点相比,涨幅超过100%。

实控人郭鸿宝高位套现2.3亿 处罚仅为公开谴责

不过,坚瑞沃能公布2017年业绩后,股价曾连续跌停;随后不断走低。引入注目的是,公司实控人在业绩变脸前夕的精准减持。

2017年10月,坚瑞沃能发布公告称,公司控股股东、实际控制人—郭鸿宝,拟在未来6个月内减持不超过3000万股公司股份。同年10底,坚瑞沃能公布的三季报显示,公司业绩持续向好,前三季度净利润高达7.51亿,且在2018年1月底,公司的业绩预告仍显示,公司2017年全年盈利5亿—6.25亿。2018年2月底,坚瑞沃能的业绩快报再次称,公司2017年度盈利。

正是在此期间,公司实控人—郭鸿宝,开始不断减持公司股份。据Wind数据显示,从2017年9月底到2018年5月中旬,郭鸿宝减持次数高达30次以上,套现超2.3亿。下图为财联社对Wind发布的郭鸿宝减持坚瑞沃能股票的截图:

在业绩变脸前夕,郭鸿宝除了进行减持外,还多次将股权质押套现。截至2018年4月,郭鸿宝及其一致行动人坚瑞新能源(郭鸿宝持有坚瑞新能源70%的股权)已累计质押5.94亿股,质押率高达98.75%。

此后,坚瑞沃能债务危机爆发,银行冻结公司账户,股东股权被冻结,2017年业绩修正为巨额亏损。最新公告显示,截至目前(2018年11月5日),其累计被冻结银行账户102个,涉及冻结金额9112.07万元,固定资产累计被查封的价值约31870.66万元。

在公司业绩变脸前夕,坚瑞沃能曾更换会计师事务所,并发布重大资产重组等公告,这一系列迹象,是否预示了公司管理层,对业绩变脸早已心知肚明呢?

2018年10月,深交所对坚瑞沃能业绩修正严重滞后行为及公司控股股东、董事长郭鸿宝在公司定期报道披露前30日内卖出股票等行为进行了处罚,对坚瑞沃能及其董事长郭鸿宝给予公开谴责的处分。

业绩补偿承诺存不确定性 6.8万股民损失谁来补偿?

坚瑞沃能在收购沃特玛时,与原沃特玛大股东李瑶签订了盈利承诺补偿协议,李瑶承诺,2016年、2017年和2018年,沃特玛扣非净利润不低于40350万、90900万及151800万。2017年,沃特玛业绩并未达标。

公告显示,李瑶本拟以其所持的公司股份进行补偿,但因股份被冻结,坚瑞沃能从李瑶给沃特玛的借款中直接予以扣除,金额为9683.72万元。

值得关注的是,2017年坚瑞沃能还对收购沃特玛时产生的商誉进行了全额计提,根据协议李瑶需进行赔偿。沃特玛公告称,李瑶可能存在赔偿股份不足的情况,公司拟对其所持股份不再进行解禁。

但是,坚瑞沃能在收购沃特玛时,支付给了李瑶12亿现金和相关股份,不解禁股份,对李瑶而言,真的还很重要吗?

2016年11月初,坚瑞沃能发布公告称,若公司经营状况持续恶化,公司净资产存在为负的可能性,如经审计后公司净资产为负,则深交所可决定暂停公司股票上市。

截至2018年9月底,坚瑞沃能股东数高达68130人,当郭鸿宝高位套现,李瑶怀揣巨额现金时,6.8万名股民的权益又有谁来保护呢?